Comment ouvrir un cabinet de conseil financier ?

Vous songez à ouvrir un cabinet de conseil financier, mais ne savez pas par où commencer ? Vous êtes au bon endroit !

Dans ce guide ultime, nous passons en revue toutes les étapes à franchir pour déterminer si la création d'un cabinet de conseil financier est le type d’entreprise qui vous convient, et ce qu'il faudra faire pour étudier l’opportunité et transformer votre idée en une entreprise rentable.

Notre guide s'adresse aux futurs entrepreneurs qui envisagent de créer un cabinet de conseil financier, quel que soit le degré d'avancement de leur projet. Il y en a pour tout le monde : que vous soyez au début de votre réflexion ou que vous ayez commencé à faire des recherches.

Nous avons structuré ce guide comme une feuille de route : nous allons détailler les 15 étapes clés par lesquelles vous devrez passer pour évaluer la faisabilité de la création de votre propre entreprise et nous vous indiquerons les décisions clés que vous devrez prendre en cours de route.

Nous avons essayé d’organiser les étapes dans l’ordre chronologique où vous devrez les franchir, cependant la création d’un cabinet de conseil financier est itérative par nature et certaines étapes devront être franchies plusieurs fois (la mise à jour du prévisionnel financier au fur et à mesure que votre réflexion avance, par exemple), d’autres devront être faites de façon simultanée.

Entrons sans plus attendre dans le vif du sujet !

Comprendre le fonctionnement et le modèle économique d'un cabinet de conseil financier

La toute première étape lorsqu’on envisage d’ouvrir un cabinet de conseil financier consiste à se faire une idée de la manière dont l'entreprise fonctionne et gagne de l'argent (ce qu’on appelle le modèle économique).

Cela vous permettra non seulement de vous faire une première idée sur le potentiel de rentabilité de cette activité, mais aussi de vérifier que c’est la bonne idée de création d’entreprise pour vous, compte tenu de vos compétences, de votre capital de départ, et de votre situation familiale, notamment.

La façon la plus simple de vous initier à l’activité consiste à :

- Échanger avec des propriétaires ou gérants de cabinets de conseil financier

- Travailler quelques mois dans un cabinet de conseil financier déjà en activité

- Suivre une formation

Échanger avec des propriétaires ou gérants de cabinets de conseil financier

Les propriétaires de cabinets de conseil financier expérimentés disposent d’un recul précieux et peuvent vous fournir des conseils pratiques fondés sur leur expérience directe.

Ils ont probablement rencontré et surmonté des difficultés qu'un nouveau venu n'aurait pas anticipé. Apprendre des erreurs des autres peut vous faire gagner du temps et de l'argent, et augmenter les chances de réussite de votre entreprise.

Travailler quelques mois dans un cabinet de conseil financier déjà en activité

Disposer d’une expérience professionnelle dans le secteur dans lequel vous souhaitez entreprendre peut-être un facteur crucial pour déterminer si c’est la bonne opportunité pour vous.

Si les heures de travail sont plus longues que prévu ou si d'autres exigences sont incompatibles avec votre vie personnelle ou vos préférences, cela peut vous amener à réévaluer vos objectifs entrepreneuriaux.

Et si vous avez décidé que le secteur est fait pour vous, l'expérience professionnelle vous aidera à vous familiariser avec la clientèle et ses besoins, ce qui vous sera assurément utile lorsque vous créerez votre propre cabinet de conseil financier.

Suivre une formation

Suivre une formation dans le secteur dans lequel vous souhaitez entreprendre est une autre façon de comprendre le fonctionnement de votre future activité avant de décider de vous lancer dans une nouvelle aventure.

Avant d’aller plus loin

Quelle que soit l’approche que vous choisirez pour vous familiariser avec l’activité, avant d’aller plus loin dans votre projet d’ouvrir un cabinet de conseil financier, assurez-vous d’avoir bien compris :

- Quelles sont les compétences requises pour gérer l'entreprise (à comparer à votre bilan de compétences)

- Comment se déroule une semaine type au sein de l’entreprise (à comparer avec votre vie familiale)

- Quel est le potentiel de chiffre d’affaires d’un cabinet de conseil financier et les perspectives de développement à long terme (à comparer avec votre ambition)

- Quelles seront vos options lorsque vous voudrez vendre l’entreprise ou prendre votre retraite (il n’est jamais trop tôt pour envisager sa sortie)

À l’issue de cette étape, vous devriez être en mesure de décider si ce type d'activité vous convient et vous correspond :

- Possédez-vous (ou pouvez-vous acquérir par la formation) les compétences nécessaires pour créer ce type d'entreprise ?

- Ce projet correspond-il à votre situation personnelle actuelle (motivations, argent, famille, etc.) ?

Votre idée de création d'entreprise sera-t-elle rentable ?

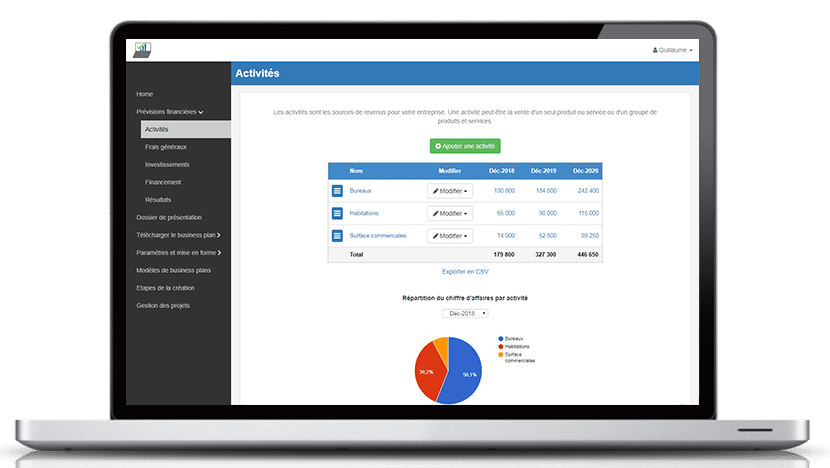

The Business Plan Shop vous permet de créer facilement un prévisionnel financier pour évaluer le potentiel de rentabilité et le besoin de financement initial de votre idée de création d'entreprise.

Rassembler les fondateurs de votre projet de cabinet de conseil financier

L’étape suivante pour lancer un cabinet de conseil financier consiste à vous poser la question de l'équipe fondatrice que vous souhaitez rassembler autour de votre projet, ou de vous lancer seul(e).

Entreprendre à plusieurs associés est un moyen de réduire le risque (élevé) d'un projet de création de cabinet de conseil financier puisque cela permet de partager le risque financier du projet entre les associés fondateurs.

Cela permet également à l'entreprise de bénéficier d'une plus grande diversité de profils au capital et de répartir le poids de la prise de décision sur plusieurs épaules.

Cependant, s'associer à plusieurs n’est pas sans contraintes, notamment lorsqu'il y a un désaccord majeur entre les fondateurs ou un déséquilibre entre les contributions de chacun. C’est pourquoi il convient de bien réfléchir à la problématique avant la création.

Nous vous recommandons de vous poser les questions suivantes :

- Quel nombre d'associés permettrait d'augmenter les chances de réussite du projet ?

- Partagez-vous avec vos associés potentiels la même ambition pour le projet ?

- Quel est votre plan B en cas d'échec ?

Examinons chacune de ces questions en détail.

Quel nombre d'associés permettrait d'augmenter les chances de réussite du projet ?

La réponse à cette question dépendra de plusieurs paramètres, notamment :

- L'épargne dont vous disposez par rapport au montant du capital initial nécessaire pour lancer l'entreprise

- Les compétences que vous avez par rapport à celles nécessaires pour réussir un tel projet

- La façon dont vous souhaitez que les décisions clés soient prises dans l'entreprise (un nombre impair d’associés ou un associé majoritaire est généralement recommandé pour éviter les blocages)

Pour faire simple, vos associés apportent de l'argent et/ou leurs compétences, et augmenter le nombre d'associés est souvent une bonne idée lorsqu'une de ces ressources vous fait défaut.

Partagez-vous avec vos associés potentiels la même ambition pour le projet ?

Une des questions clés lors de la sélection de vos associés potentiels sera celle des attentes de chacun. Souhaitez-vous créer une petite ou une grande entreprise ? Quelle est l'ambition de chacun à 10 ou 15 ans ?

Il vaut mieux s'accorder dès le début sur ce que l'on cherche à créer afin d'éviter les désaccords, et vérifier qu'on reste sur la même longueur d'onde au fur et à mesure que le projet progresse pour éviter les frustrations.

Quel est votre plan B en cas d'échec ?

Nous vous souhaitons bien sûr de réussir, mais il est prudent d’avoir un plan B lorsqu'on crée une entreprise.

La situation dépendra ici du type d’associé que vous avez et des situations personnelles de chacun.

Par exemple, si vous vous êtes associé avec votre conjoint, un échec du projet entrainera la perte de l'intégralité des revenus du foyer, ce qui peut ajouter du stress si la situation n'a pas été correctement anticipée.

De la même façon, s’associer avec un ami peut peser sur la relation en cas d’échec.

Là-encore, il vaut mieux réfléchir à la situation avant de se lancer.

Comment faire une étude de marché pour créer un cabinet de conseil financier ?

L’étape suivante pour ouvrir son cabinet de conseil financier consiste à faire une étude de marché pour évaluer l'opportunité commerciale.

À quoi sert une étude de marché d’un cabinet de conseil financier ?

L’étude de marché de votre projet d'ouverture d'un cabinet de conseil financier a pour objectif de vous permettre d'évaluer le potentiel commercial du projet en vue de vérifier s'il existe ou non une opportunité à saisir.

Un des points clés de l'étude consistera à vous assurer que le marché n'est pas saturé par des offres concurrentes.

Votre étude de marché de cabinet de conseil financier vous aidera également à définir un concept et un positionnement commercial susceptibles d'intéresser la clientèle que vous visez.

Enfin, votre étude vous permettra de récolter les données nécessaires pour évaluer le chiffre d'affaires potentiel de votre future entreprise.

Voyons maintenant en quoi consiste la réalisation de votre étude de marché.

L'étude sectorielle

L’étude de marché d’un cabinet de conseil financier commence généralement par une analyse du secteur.

L’étude sectorielle a pour objectif de vous donner une vision à haut niveau sur l'organisation de la filière, les principaux acteurs et les principales tendances.

L'étude de la demande

Après l'analyse sectorielle vient l'étude de la demande. La demande pour un cabinet de conseil financier fait référence aux clients susceptibles de consommer les produits et services offerts par votre entreprise ou ses concurrents.

L'étude de la demande vous permettra de vous intéresser aux besoins exprimés par vos futurs clients et à leurs comportements d'achats observés.

Pour être pertinente, l'analyse de la demande doit être ciblée sur la ou les zones géographiques desservies par votre entreprise.

Idéalement, votre étude de la demande devra faire ressortir les points suivants :

- Qui achète le type de produits et services que vous vendez ?

- Combien y a-t-il de clients potentiels sur la ou les zones géographiques ciblées par votre entreprise ?

- Quels sont leurs besoins et attentes ?

- Quelles sont leurs habitudes d’achat ?

- Combien dépensent-ils en moyenne ?

- Quels sont les principaux segments de clientèle et leurs particularités ?

- Comment communiquer et promouvoir l'offre de l'entreprise pour toucher chaque segment ?

Votre objectif lors de l’étude de la demande sera d’identifier les segments de clientèle qui pourraient être visés par votre cabinet de conseil financier et quelle offre proposer pour répondre à leurs attentes.

L'étude de l'offre

Une fois que vous avez une vision claire de qui sont les clients potentiels, il s'agit ensuite de vous intéresser à vos concurrents.

Votre étude de l’offre devra se pencher sur les éléments suivants :

- Qui seront les principaux concurrents (directs et indirects) de votre cabinet de conseil financier ?

- Combien il y en a-t-il ?

- Où sont-ils implantés par rapport au lieu d'implantation souhaité pour votre entreprise ?

- Quel sera le rapport de force entre vous : vos concurrents sont-ils des indépendants ou des franchises ?

- Quels types de services et produits proposent-ils ? À quel prix ?

- Ciblent-ils la même clientèle que vous ?

- Comment font-ils leur promotion ?

- Quels concepts semblent le plus séduire les clients ?

- Quels concurrents paraissent le mieux s'en sortir ?

L’objectif lors de votre étude de la concurrence sera d'identifier qui risque de vous faire de l'ombre et de trouver un moyen de vous différencier (voir ci-dessous).

Réglementation

L’étude de marché sera aussi l'opportunité d'étudier la réglementation applicable et les conditions nécessaires pour exercer votre future activité.

Vous vous pencherez notamment sur les éléments suivants :

- Quelles sont les principales réglementations applicables à votre future entreprise ?

- Avez-vous besoin de licences ou de permis spécifiques ?

- Faut-il un diplôme spécifique pour ouvrir un cabinet de conseil financier ?

À ce stade, votre étude de la réglementation doit s'effectuer à haut niveau afin de vous familiariser avec les règles et démarches éventuelles, et surtout de vous assurer que vous remplissez bien les conditions nécessaires pour exercer l'activité avant d'aller plus loin dans le montage du projet.

Vous reviendrez sur la réglementation par la suite avec votre avocat lorsque le projet aura suffisamment avancé.

Faire le point sur les leçons de votre analyse du marché

Votre étude de marché devrait vous permettre de vous prononcer de manière définitive sur les chances de succès de votre idée de création d'entreprise sur le plan commercial.

Dans l'idéal, la conclusion est qu'il existe une opportunité à saisir sur le marché auprès d'un ou plusieurs segments de clientèle mal desservis par la concurrence à l'heure actuelle.

À l'inverse, il est possible que la conclusion soit que le marché est déjà pris. Dans ce cas, pas de panique, la première bonne nouvelle est que vous n'allez pas passer plusieurs années à travailler dur sur un projet qui n'a aucune chance d'aboutir. Et la deuxième est que ce ne sont pas les idées qui manquent : chez The Business Plan Shop, nous avons identifié plus de 1 300 idées de création d'entreprise, donc vous trouverez bien chaussure à votre pied.

Votre idée de création d'entreprise sera-t-elle rentable ?

The Business Plan Shop vous permet de créer facilement un prévisionnel financier pour évaluer le potentiel de rentabilité et le besoin de financement initial de votre idée de création d'entreprise.

Choisir le bon concept et positionnement pour votre cabinet de conseil financier

L’étape suivante pour créer un cabinet de conseil financier consiste à définir précisément le positionnement commercial de votre entreprise pour capitaliser sur l’opportunité que vous avez identifié lors de votre étude de marché.

Le positionnement commercial fait référence à la place qu'occupe votre offre de produits et services dans l'esprit des clients et la manière dont elle se distingue des produits des concurrents. Être perçu comme étant la solution haut de gamme, par exemple.

Il y a ici quatre questions clé auxquelles vous devrez tenter de répondre :

- Comment vous différencier des concurrents ?

- Avez-vous la possibilité d'adhérer à une franchise pour réduire le risque ?

- Vaut-il mieux créer ou acheter un cabinet de conseil financier déjà en activité ?

- Comment valider le concept et le positionnement ?

Voyons chacune d’entre elles en un peu plus de détails.

Comment allez-vous rivaliser avec et vous différencier des concurrents déjà présents sur le marché ?

Lorsque vous choisissez de créer un cabinet de conseil financier, vous partez de facto en situation de désavantage par rapport à vos concurrents qui sont déjà implantés sur le marché.

Vos concurrents disposent d’une réputation, d’une clientèle fidèle, et d’une équipe solide déjà en place, tandis que vous partez de zéro…

Faire votre place, et prendre des parts de marché à vos concurrents, ne se fera pas tout seul et vous devez donc soigneusement réfléchir à la façon dont vous allez faire votre trou.

Il y a ici quatre questions à envisager :

- Pouvez-vous éviter une confrontation directe en servant un segment de clientèle différent et mal desservi à l’heure actuelle par vos concurrents ?

- Pouvez-vous proposer une offre commerciale différente ou complémentaire à ce qui se fait déjà sur le marché ?

- Comment construirez-vous un avantage concurrentiel durable pour votre cabinet de conseil financier ?

- Avez-vous les moyens de rivaliser avec les concurrents déjà implantés en tant que créateur indépendant ou vaut-il mieux envisager une autre avenue (voir ci-dessous) ?

Pensez aussi à anticiper la manière dont vos concurrents réagiront à votre arrivée sur leur marché.

Avez-vous la possibilité d'adhérer à une franchise ?

Ouvrir un cabinet de conseil financier en partant de zéro est excitant, car vous bénéficiez d’un canevas vierge : tout est à créer. Être indépendant vous donnera plus de liberté et de flexibilité, mais nécessitera également plus de travail pour vous faire un nom et acquérir une clientèle.

Ouvrir un cabinet de conseil financier en franchise diminuera votre marge de manœuvre personnelle, mais vous permettra de bénéficier de la renommée et de la force de frappe d’un grand groupe, notamment en ce qui concerne les procédures opérationnelles, les relations avec les fournisseurs, le recrutement, etc.

Bien sûr, rejoindre une franchise n’est pas gratuit, il faudra vous acquitter du droit d’entrée et d’une redevance annuelle (généralement en pourcentage du chiffre d’affaires).

De plus, les opportunités varient en fonction des pays et des régions, il n'est donc pas garanti qu'une ouverture en franchise soit possible pour votre projet.

Néanmoins, lorsque possible, entreprendre en franchise est souvent un bon moyen de réduire le risque associé à la création et cette possibilité mérite d’être considérée.

Devriez-vous partir de zéro ou acheter un cabinet de conseil financier déjà en activité ?

Une autre alternative à la création peut être la reprise d’un cabinet de conseil financier déjà en activité.

Racheter un cabinet de conseil financier vous permet de bénéficier d’une clientèle et d’une équipe déjà en place, et de ne pas bousculer l’équilibre sur le marché en faisant entrer un nouvel acteur.

Une reprise permet de réduire significativement le risque du projet par rapport à une création d’entreprise, tout en vous permettant de conserver la liberté de changer le positionnement commercial de l’entreprise reprise si souhaité.

C’est donc là aussi une très bonne alternative à la création en indépendant ou en franchise.

Néanmoins, là-encore, les moyens à engager sont plus élevés que pour une création de cabinet de conseil financier stricto sensu puisqu’il faudra acheter l’entreprise à son propriétaire actuel.

Pour en savoir plus sur la reprise d’entreprise, les schémas possibles et les modalités de financement : vous pouvez consulter notre guide de la reprise d'entreprise.

Comment allez-vous valider votre concept avant d'investir plus de temps et d'argent ?

Quelle que soit la façon dont vous souhaitez entreprendre, il sera nécessaire de valider l’adéquation du positionnement commercial de votre future entreprise avec les besoins exprimés sur votre marché cible.

Pour cela, il vous faudra aller à la rencontre de votre clientèle cible pour leur présenter votre offre et valider qu’elle répond bien aux attentes de vos futurs clients.

Où implanter votre cabinet de conseil financier ?

L’étape suivante consiste à choisir le lieu d'implantation de votre cabinet de conseil financier. Voyons cela plus en détail.

Décider du lieu d'implantation de votre entreprise n'est pas une étape anodine, car cela aura une influence directe sur les chances de succès de votre cabinet de conseil financier.

Pour prendre votre décision, nous vous recommandons de tenir compte des paramètres suivants :

- Espace de stationnement, accessibilité par la route et les transports publics : Un cabinet de conseil financier doit être facilement accessible pour ses clients, qu'ils se déplacent en voiture ou en transports en commun. Un espace de stationnement adéquat est également important pour les employés et les visiteurs.

- Proximité de clients cibles : Il est important que le cabinet de conseil financier soit situé près des clients potentiels pour faciliter les rencontres et les consultations.

- Accès à une main-d'œuvre qualifiée : Pour offrir des services de conseil financier de qualité, il est essentiel d'avoir un accès facile à une main-d'œuvre qualifiée dans la région.

- Logistique efficace : Un cabinet de conseil financier doit être situé dans une zone bien desservie par les routes et les transports en commun afin de faciliter les déplacements vers les clients et les fournisseurs.

Cette liste n'est bien évidemment pas exhaustive et devra être adaptée aux spécificités de votre projet.

Les paramètres à prendre en compte dépendront également de si vous optez pour la location de locaux ou leur acquisition. Si vous êtes locataire, vous devrez prendre en considération les conditions liées au bail : durée, augmentation de loyer, conditions de renouvellement, etc.

Les conditions contractuelles des baux varient fortement d'un pays à l'autre, par conséquent, assurez-vous de vérifier les conditions applicables à votre situation et faîtes revoir votre bail par votre avocat avant de signer.

Votre idée de création d'entreprise sera-t-elle rentable ?

The Business Plan Shop vous permet de créer facilement un prévisionnel financier pour évaluer le potentiel de rentabilité et le besoin de financement initial de votre idée de création d'entreprise.

Sélectionner la forme juridique de votre cabinet de conseil financier

Votre projet d'ouvrir un cabinet de conseil financier avance bien et il est maintenant temps de vous pencher sur le choix de la structure juridique de votre future entreprise.

La forme juridique d'une entreprise fait référence à la structure légale sous laquelle elle opère. Cela détermine la manière dont l'entreprise est constituée et ses obligations juridiques.

Le choix de la forme juridique n'est généralement pas très difficile ; les particularités de votre projet comme le nombre de fondateurs et le montant du capital disponible seront les principaux facteurs influençant le choix du statut le plus adapté pour votre entreprise.

Pourquoi la forme juridique de votre entreprise est-elle importante ?

Le statut juridique de votre entreprise déterminera quelles seront les formalités administratives annuelles à accomplir, le régime d'imposition, le régime de cotisations sociales du ou des dirigeants et le niveau de protection de leur patrimoine privé.

La forme juridique aura également un impact sur la façon dont les décisions seront prises au sein de votre cabinet de conseil financier et sur votre capacité ou non à faire appel à des investisseurs privés.

Quelles sont les structures juridiques les plus fréquentes ?

Les noms et spécificités des formes juridiques varient légèrement d’un pays à l’autre, mais vous avez deux familles principales :

Voyons-les plus en détail.

Entreprise individuelle

Les entreprises individuelles, comme l’Entreprise Individuelle (ou EI) et la micro-entreprise en France, sont des formes juridiques avec des formalités administratives réduites.

Bien qu'il soit techniquement possible d'embaucher du personnel avec ces statuts, ils ont été avant tout pensés pour les indépendants qui travaillent seuls (comme les freelances par exemple).

Ces structures permettent de donner un cadre légal et professionnel à l'exercice de l'activité faite par l'entrepreneur, mais elles ne permettent généralement pas de bénéficier ni d'une personne morale ni d'une responsabilité limitée.

Ceci signifie qu’en cas de litige avec un tiers (client, fournisseur, concurrent, etc.) : l'entrepreneur risque de se faire poursuivre en justice à titre personnel.

Et, de façon similaire, l'entrepreneur est responsable à titre personnel des dettes de son entreprise. C'est-à-dire que les créanciers de l’entreprise peuvent saisir les biens de votre patrimoine personnel (votre voiture ou TV par exemple) pour se rembourser si l'entreprise fait faillite. Notez ici qu'en France, une responsabilité limitée a été introduite pour les entreprises individuelles depuis 2022.

Avec ces structures, l'entreprise n'a pas de capital, ce qui empêche de pouvoir faire appel à des investisseurs privés et limite donc fortement les moyens de financement à la disposition de l'entreprise.

Comme vous le voyez, ces structures ont beaucoup d'inconvénients et sont du point de vue de l'entrepreneur plus risquées que les sociétés de capitaux que nous verrons ci-dessous. Elles ont néanmoins deux avantages de taille, des formalités administratives réduites et une fiscalité simplifiée, ce qui peut les rendre intéressantes dans certaines situations.

Sociétés de capitaux

Les sociétés de capitaux, telles que la Société À Responsabilité Limitée (SARL) ou la Société par Actions Simplifiée (SAS), et leurs variantes à un seul associé (EURL et SASU) en France, sont des formes juridiques avec une responsabilité limitée aux apports.

Ces statuts sont très flexibles et conviennent autant aux entrepreneurs qui se lancent seuls qu'à plusieurs associés, et avec ou sans effectif salarié.

Les sociétés de capitaux ont une personne morale et une responsabilité limitée aux apports. Il y a donc une délimitation forte entre l'entreprise et l'entrepreneur tant au niveau de la responsabilité juridique que du patrimoine.

Avec ce type de statut, en cas de litige avec un tiers, c'est l’entreprise qui risque des poursuites judiciaires. De même, en cas de faillite, le patrimoine des associés est hors de portée puisque leur responsabilité est limitée aux apports (c'est-à-dire aux sommes investies dans l'entreprise).

Comme vous le voyez, ces structures sont beaucoup moins risquées du point de vue de l'entrepreneur et méritent donc d'être envisagées pour la création de votre cabinet de conseil financier.

Les sociétés de capitaux ont également un capital social (d'où leur appellation), ce qui leur permet de faire entrer des investisseurs au capital, et donc de bénéficier d'un éventail d'options de financement plus large.

Comment choisir la structure juridique de votre cabinet de conseil financier ?

Choisir votre statut juridique n'est pas compliqué.

Premièrement, une idée de création d’entreprise qui est viable financièrement sera viable quelque que soit le statut juridique choisi.

Si l'inverse était vrai, l'activité reposerait sur un avantage fiscal susceptible de changer à tout moment et ne serait donc pas pérenne.

Deuxièmement, le choix du statut est le plus souvent évident, dès lors que vous êtes fixé sur le nombre d’associés, les recrutements prévus et le niveau de chiffre d’affaires attendu pour l’entreprise.

Le choix du statut n'est donc pas un point bloquant au niveau de l'étude du projet, vous pouvez partir du principe que vous allez utiliser le statut qui vous plait le plus (ou le même que vos concurrents), et valider cette hypothèse avec un avocat et un expert-comptable à la fin lorsque vous serez prêt à créer l’entreprise en elle-même.

Puis-je changer de structure juridique par la suite ?

Vous pouvez toujours changer de statut juridique ensuite (quitte à céder votre entreprise avec l’ancien statut à une nouvelle entité avec le nouveau statut dans certains cas), mais c'est une source de formalités administratives et de coûts supplémentaires donc autant ne pas se tromper dès le départ.

Votre idée de création d'entreprise sera-t-elle rentable ?

The Business Plan Shop vous permet de créer facilement un prévisionnel financier pour évaluer le potentiel de rentabilité et le besoin de financement initial de votre idée de création d'entreprise.

Quel est le budget pour ouvrir un cabinet de conseil financier ?

L’étape suivante pour créer un cabinet de conseil financier consiste à réfléchir aux moyens matériels et humains nécessaires pour lancer et faire fonctionner votre entreprise au quotidien.

L’aboutissement de la réflexion sur les moyens à engager vous amènera à disposer d’un prévisionnel financier exprimant clairement votre besoin de financement initial et le potentiel de rentabilité de votre projet (voir ci-dessous).

Chaque projet est unique, il est donc impossible de donner une enveloppe moyenne pertinente concernant le budget nécessaire pour ouvrir un cabinet de conseil financier.

Nous vous invitons en conséquence à la plus grande prudence lorsque vous lisez des estimations sur la toile. Comme pour toute information chiffrée, posez-vous ces questions :

- Quelle est la source ?

- Est-elle fiable ?

- De quand date l’information ?

- Mon projet est-il similaire (ville d’implantation, concept) ?

Quels sont les investissements à prévoir pour créer un cabinet de conseil financier ?

Pour un cabinet de conseil financier, le BFR initial et les investissements peuvent inclure les éléments suivants :

- Bureaux: Vous devrez acheter ou louer un espace de bureau pour votre cabinet de conseil financier. Cela peut inclure des bureaux individuels pour chaque membre de l'équipe, ainsi que des salles de réunion pour rencontrer vos clients.

- Matériel informatique: Pour assurer la bonne gestion et le suivi des données et des finances de votre cabinet, vous aurez besoin d'acheter du matériel informatique tel que des ordinateurs, des imprimantes, des scanners et des serveurs.

- Logiciels: En plus du matériel informatique, vous aurez également besoin d'acheter des logiciels pour gérer vos finances et vos données. Cela peut inclure des programmes de comptabilité, de gestion de projet et de gestion de la relation client.

- Mobilier de bureau: Pour travailler confortablement et efficacement, vous aurez besoin d'acheter du mobilier de bureau tel que des chaises, des bureaux, des étagères et des armoires de rangement.

- Véhicules: Si votre cabinet de conseil financier nécessite des déplacements fréquents pour rencontrer des clients ou pour des réunions d'affaires, vous devrez peut-être acheter des véhicules pour votre équipe. Assurez-vous de choisir des véhicules adaptés à vos besoins et à votre image de marque.

Il faudra bien sûr adapter cette liste aux spécificités de votre entreprise.

Quels sont les recrutements à prévoir pour ouvrir un cabinet de conseil financier ?

Il faudra également réfléchir au personnel à prévoir pour vous aider à faire fonctionner l’activité au quotidien.

L’étendue des recrutements à prévoir dépendra de vos ambitions pour la croissance de l’entreprise.

Là-encore, cette liste n’est qu’indicative et devra être ajustée en fonction des spécificités de votre projet de création de cabinet de conseil financier.

Quelles sont les charges d’exploitation à anticiper pour faire fonctionner un cabinet de conseil financier ?

L’autre point de réflexion sera de commencer à lister les frais de fonctionnement nécessaires lors de l’exercice de votre activité.

Les charges d’exploitation d'un cabinet de conseil financier comprennent notamment les éléments suivants :

- Frais de personnel: incluant les salaires, les cotisations sociales et les avantages sociaux pour les employés du cabinet de conseil financier.

- Honoraires d'expertise-comptable: pour les services de comptabilité et de tenue de livres pour votre entreprise.

- Frais d'assurance: pour assurer votre entreprise contre les risques tels que la responsabilité civile et les accidents du travail.

- Licences de logiciel: pour les logiciels spécialisés utilisés par votre cabinet de conseil financier pour la gestion des finances et des données clients.

- Frais bancaires: pour les frais de tenue de compte, les frais de transaction et autres frais bancaires liés à vos activités financières.

- Frais de marketing: pour promouvoir votre entreprise et attirer de nouveaux clients, y compris les frais de publicité en ligne, les frais de création de contenu et les frais liés aux événements de networking.

- Frais de location de bureau: pour le loyer de votre espace de bureau et les frais de services publics associés.

- Frais de déplacement: pour les déplacements professionnels nécessaires pour rencontrer des clients, assister à des conférences et participer à des réunions d'affaires.

- Frais de formation: pour la formation continue de vos employés afin de maintenir leurs compétences et connaissances à jour.

- Frais de communication: pour les services de télécommunications tels que les lignes téléphoniques, les services Internet et les services de messagerie pour votre entreprise.

- Frais de sous-traitance: pour les services fournis par des tiers tels que les consultants, les avocats et les spécialistes en marketing.

- Frais de fournitures de bureau: pour les fournitures de bureau telles que le papier, les stylos et les enveloppes pour maintenir votre entreprise en marche.

- Frais de licences et d'accréditations: pour les licences et accréditations professionnelles requises pour exercer en tant que cabinet de conseil financier.

- Frais de délégation: pour les services de soutien administratif tels que la saisie de données, la gestion des appels et la planification des rendez-vous.

- Frais de dépréciation: pour les coûts associés à la dépréciation des actifs, tels que le mobilier de bureau et l'équipement informatique.

Cette liste devra être adaptée aux spécificités de votre cabinet de conseil financier, mais devrait constituer un bon point de départ pour votre budget.

Créer le plan commercial de votre cabinet de conseil financier

L’étape suivante pour monter un cabinet de conseil financier consiste à réfléchir aux moyens à engager pour vous faire connaître, attirer et fidéliser votre clientèle.

Il faudra ici vous poser les questions suivantes :

- Quels moyens mobiliser pour attirer un maximum de clients ?

- Quels moyens engager pour fidéliser les clients ?

- Quelles ressources prévoir pour chaque action (moyens humains et financiers) ?

- Quel chiffre d'affaires pouvez-vous espérer générer en retour et sous quels délais ?

Les moyens à engager dépendront, ici encore, de votre ambition et de la taille souhaitée pour votre entreprise.

Votre prévisionnel de chiffre d’affaires sera également impacté par la saisonnalité liée à votre activité (pics et creux) et votre environnement concurrentiel.

Votre idée de création d'entreprise sera-t-elle rentable ?

The Business Plan Shop vous permet de créer facilement un prévisionnel financier pour évaluer le potentiel de rentabilité et le besoin de financement initial de votre idée de création d'entreprise.

Créer les prévisions financières de votre cabinet de conseil financier

Intéressons-nous maintenant aux prévisions financières à préparer en vue d'ouvrir un cabinet de conseil financier.

Qu'est-ce qu'une prévision financière ?

Vos prévisions financières permettent de chiffrer votre projet afin d'évaluer :

- Son potentiel de chiffre d'affaires et de croissance

- Son potentiel de rentabilité, pour vérifier que l'activité sera viable

- Sa génération de trésorerie et son besoin de financement

Faire votre prévisionnel financier est la seule façon de déterminer le montant du financement initial requis pour créer votre cabinet de conseil financier.

Il y a beaucoup d'idées de création d'entreprise, mais très peu sont viables, et faire une prévision financière est également le seul moyen de vous assurer que votre projet tient la route d’un point de vue économique et financier.

Vos prévisions financières feront partie du business plan que nous verrons plus en détails après. C'est le business plan que vous remettrez à vos partenaires financiers afin qu'ils puissent décider s'ils souhaitent vous financer.

Les prévisions financières servent à piloter votre cabinet de conseil financier et à prendre les décisions clés, tant lors du montage du projet qu'après le lancement de l'entreprise :

- Faut-il créer l'entreprise ou abandonner l'idée ?

- Faut-il embaucher ou faire appel à un prestataire externe ?

- Quel projet de développement offre les meilleures perspectives de croissance ?

- Etc.

Pour pouvoir prendre les bonnes décisions, il faut que vos prévisions soient justes et donc qu'elles soient à jour. En conséquence, la réalisation des prévisions financières d’un cabinet de conseil financier est l'une des étapes que vous aurez à franchir plusieurs fois.

Vous mettrez à jour votre prévisionnel tout au long du montage du projet pour le rendre plus précis, à chaque fois que vous obtenez de nouvelles informations.

Vous aurez également besoin de simuler différents scénarios pour vous assurer que votre projet d'ouvrir un cabinet de conseil financier dispose d'une marge de manœuvre suffisante pour faire face aux imprévus (des ventes initialement plus faibles qu'attendues, des difficultés à recruter, une hausse des coûts soudaine ou des problèmes de pannes d'équipement, par exemple).

Après le lancement de votre entreprise, vous aurez besoin de régulièrement comparer votre réel comptable au prévisionnel pour évaluer les écarts et de continuer à mettre à jour votre prévisionnel pour maintenir de la visibilité sur vos flux de trésorerie futurs.

Comment se présente un prévisionnel financier ?

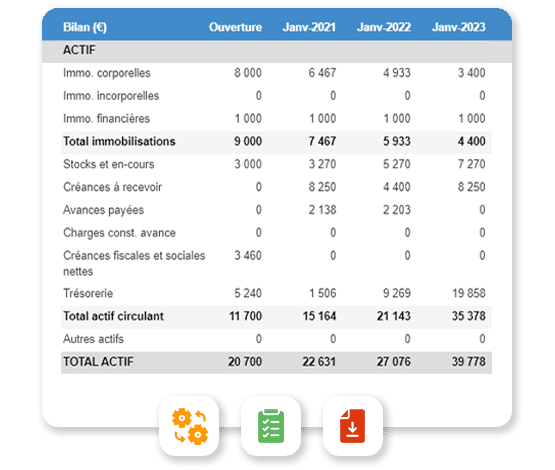

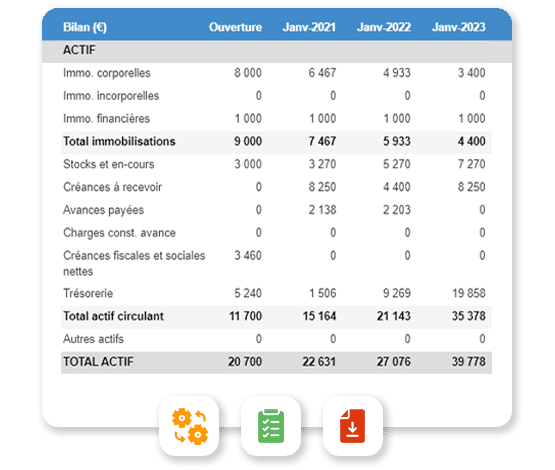

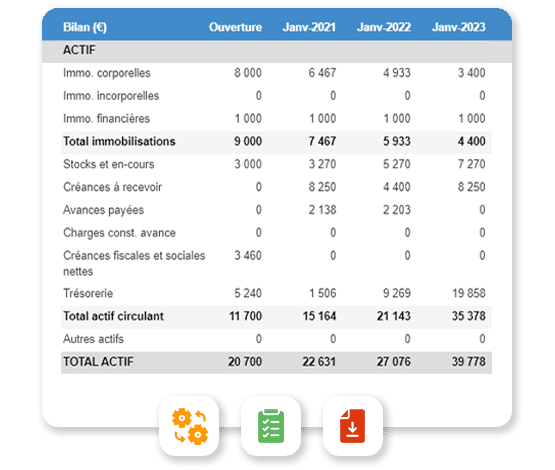

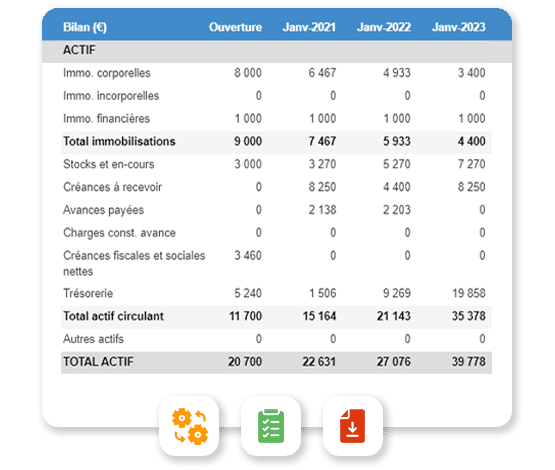

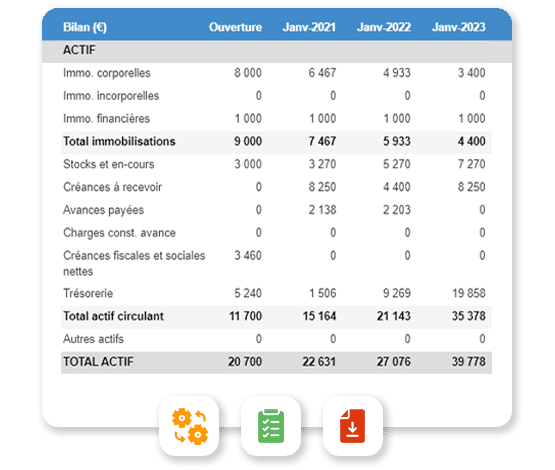

Une fois établi, le prévisionnel de votre cabinet de conseil financier sera présenté à l'aide des tableaux financiers ci-dessous.

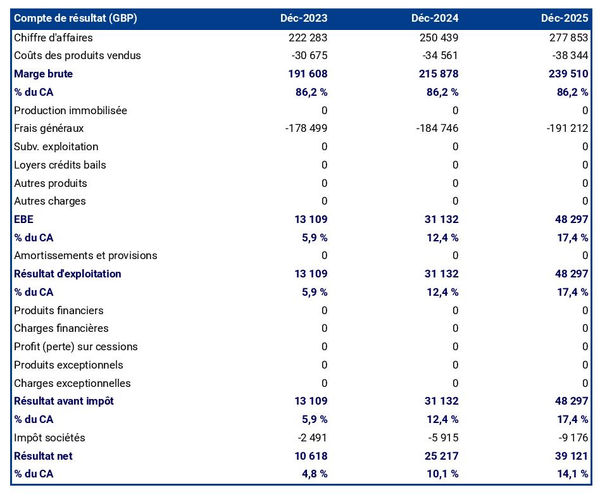

Le compte de résultat prévisionnel de votre cabinet de conseil financier

Le compte de résultat prévisionnel permet de visualiser le potentiel de croissance et de rentabilité de votre cabinet de conseil financier sur les années à venir.

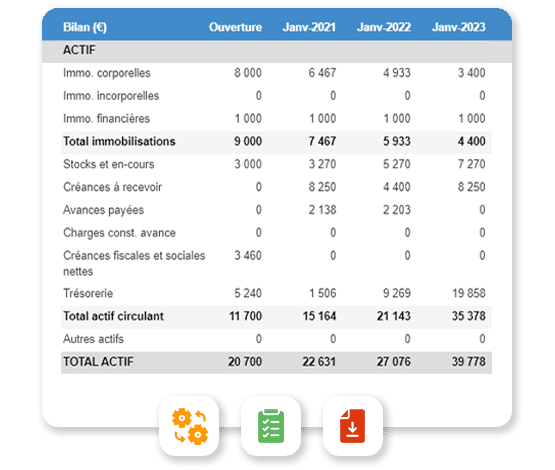

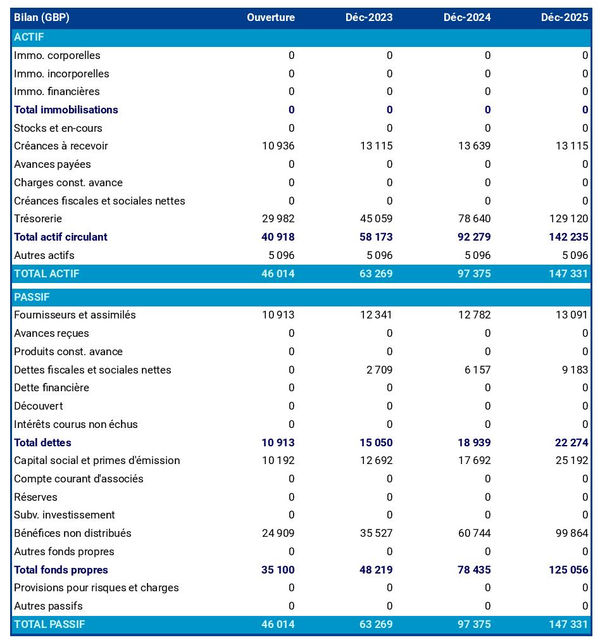

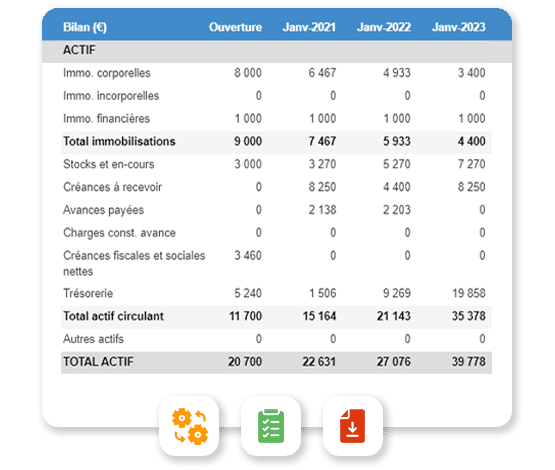

Le bilan prévisionnel

Le bilan prévisionnel de votre cabinet de conseil financier donne un aperçu de la situation financière de votre entreprise à la fin de l'année.

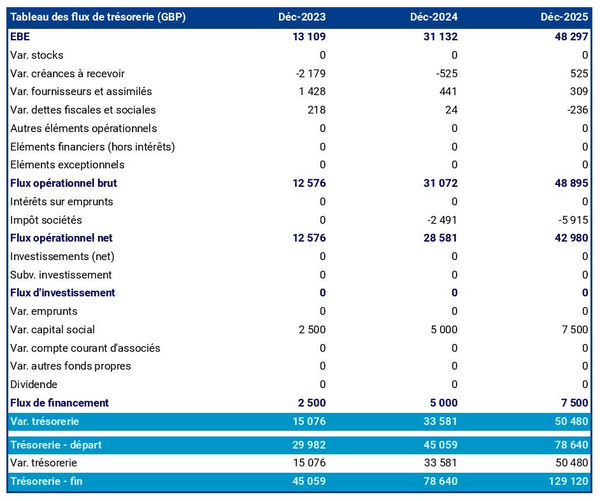

Le prévisionnel de trésorerie

Le prévisionnel de trésorerie de votre cabinet de conseil financier permet de visualiser la trésorerie que votre entreprise prévoit de consommer ou générer dans les années à venir.

Quelle solution utiliser pour faire le prévisionnel financier de votre cabinet de conseil financier ?

Utiliser un outil de prévisionnel financier en ligne, tel que celui que nous proposons chez The Business Plan Shop, est la solution la plus simple et la plus sûre pour faire le prévisionnel de votre cabinet de conseil financier.

Il y a plusieurs avantages à utiliser un logiciel spécialisé :

- Vous pouvez facilement créer vos prévisions financières en laissant le logiciel se charger des calculs pour vous, sans erreurs

- Vous avez accès à des modèles de prévisionnels financiers complets

- Vous obtenez un prévisionnel financier prêt à être envoyé à votre banque ou à vos investisseurs

- Le logiciel vous aide à identifier et corriger les incohérences éventuelles dans vos chiffres

- Vous pouvez créer des scénarios pour tester les principales hypothèses de vos prévisions, et ainsi vous assurer que votre projet de création de cabinet de conseil financier tient bien la route

- Après le début de l'activité, vous pourrez aisément suivre votre performance financière réelle par rapport à vos prévisions financières et réajuster vos prévisions au cours de l'année afin de maintenir de la visibilité sur les flux de trésorerie futurs

- Une équipe d'assistance est à votre disposition pour vous aider lorsque vous êtes bloqué

Si ce type de solution vous intéresse, sachez que vous pouvez essayer gratuitement notre logiciel de prévisionnel en vous inscrivant ici.

Comment choisir le nom de votre cabinet de conseil financier ?

Maintenant que votre projet d'ouvrir un cabinet de conseil financier commence à prendre forme, il est temps de vous pencher sur le nom de votre entreprise.

Trouver le nom en lui-même est généralement assez facile. La difficulté se situe au niveau de l'enregistrement.

Afin d’éviter que ce guide soit trop long, nous n’entrerons pas ici dans les critères à prendre en compte pour choisir un nom percutant pour votre cabinet de conseil financier. Essayez cependant de choisir un nom distinctif et pas trop long.

Une fois que vous avez un nom qui vous plait, il faut vérifier qu'il est disponible, car vous ne pouvez pas utiliser un nom identique ou similaire à celui d'un concurrent : ce type de comportement parasitaire est un acte de concurrence déloyale pour lequel vous risquez de vous faire poursuivre en justice par vos concurrents.

Pour éviter tout problème, il vous faudra donc vérifier la disponibilité du nom :

- Auprès du registre des entreprises de votre pays

- Auprès du registre des marques

- Auprès d'une société de réservation de noms de domaine comme GoDaddy

- Sur un moteur de recherche internet

Si le nom souhaité est disponible, vous pouvez procéder aux enregistrements.

Il est fréquent de vouloir utiliser le nom commercial comme nom pour l'entreprise, et d'avoir un nom de domaine et une marque déposée qui correspondent aussi à ce nom : Exemple ® (nom commercial protégé par une marque déposée), Exemple SAS (nom légal de l'entreprise), exemple.fr (nom de domaine utilisé par l'entreprise).

Le problème est que chacun de ces noms s'enregistre à un endroit différent et que chaque endroit a ses propres délais :

- Réserver un nom de domaine est instantané

- Déposer une marque prend trois mois au minimum (si personne ne s’oppose à votre demande)

- Le délai pour immatriculer une entreprise dépend du pays, mais c’est généralement assez rapide

Que faire en conséquence ?

Notre point de vue chez The Business Plan Shop est que la marque déposée et les noms de domaines doivent avoir la priorité, car il est toujours possible d'utiliser un nom commercial différent du nom légal de l'entreprise.

Il est donc préférable de réserver les noms de domaines, puis de déposer la marque, et d'attendre ensuite d’avoir confirmation du succès de l’enregistrement de la marque avant d’immatriculer l’entreprise.

Après, rien ne vous empêche de tout enregistrer en même temps en espérant que vos noms soient acceptés partout.

Quelle que soit votre approche, discutez-en avec votre avocat (voir ci-après dans ce guide) avant d'engager des frais.

Votre idée de création d'entreprise sera-t-elle rentable ?

The Business Plan Shop vous permet de créer facilement un prévisionnel financier pour évaluer le potentiel de rentabilité et le besoin de financement initial de votre idée de création d'entreprise.

Imaginer l’identité visuelle de votre cabinet de conseil financier

L’étape suivante pour ouvrir un cabinet de conseil financier consiste à vous pencher sur l’identité visuelle de votre entreprise.

L’identité visuelle de votre entreprise fait partie des éléments constitutifs de votre image de marque. Elle vous aide à être reconnaissable et à vous démarquer de vos concurrents.

Bien que vous puissiez tout à fait définir votre identité visuelle vous-même, il est généralement conseillé de faire appel à un designer ou à une agence de communication pour obtenir un résultat professionnel.

Il vous faudra a minima définir les éléments suivants :

Logo

Le logo de votre cabinet de conseil financier permet d’identifier rapidement l’entreprise. Il sera utilisé sur l’ensemble de vos supports de communication (site internet, réseaux sociaux, cartes de visite, etc.) et documents officiels (factures, contrats, etc.).

Outre son design, il est important que votre logo puisse se décliner de plusieurs couleurs de façon à être visible sur tous les supports (fond blanc, sombre, etc.).

Charte graphique d'entreprise

La charte graphique de votre cabinet de conseil financier vous permet d’avoir un style graphique cohérent sur l’ensemble de vos supports de communications et documents officiels.

Elle définit la typographie et les couleurs utilisées par votre marque.

La typographie correspond aux polices de caractères utilisées (famille et taille). Par exemple Roboto en taille 20 pour vos titres et Lato en taille 14 pour vos textes.

Les couleurs définissent quelles couleurs sont utilisées pour représenter votre marque. Elles se limitent généralement à cinq :

- Une couleur principale,

- Une couleur secondaire (l’accent),

- Une couleur de fond sombre (un bleu ou un noir),

- Une couleur de fond grise (pour varier du blanc),

- Éventuellement une autre couleur secondaire.

Cartes de visite

Les cartes de visite de votre cabinet de conseil financier sont un incontournable : elles vous permettront de communiquer vos coordonnées à vos clients, fournisseurs, partenaires, recrues potentielles, etc.

Elles reprendront en principe votre logo et la charte graphique que nous avons évoquée ci-dessus.

Thème du site Internet

De même, le thème du site internet de votre cabinet de conseil financier reprendra votre logo et la charte graphique que nous avons évoquée ci-dessus.

Il s’agira ici également de définir l'apparence et l’aspect des éléments graphiques de votre site :

- Boutons,

- Menus,

- Formulaires,

- Bannières,

- Etc.

Les démarches juridiques et réglementaires pour ouvrir un cabinet de conseil financier

L’étape suivante pour créer votre cabinet de conseil financier consiste à sélectionner un cabinet d'avocat pour vous accompagner sur les aspects réglementaires et contractuels de votre activité.

Propriété intellectuelle

Une des priorités sera de vous assurer que la propriété intellectuelle de votre entreprise est protégée de façon adéquate.

Une des options à votre disposition consistera à déposer une marque (nous en avions parlé un peu plus haut dans ce guide). Le cabinet qui vous accompagne pourra à ce niveau aider à faire la recherche d’antériorité et à constituer et déposer le dossier. Il pourra aussi vous conseiller sur les juridictions sur lesquelles vous avez intérêt à obtenir une protection et les classes (activités économiques) à sélectionner.

Le cabinet d'avocats qui vous accompagne pourra aussi recommander d'autres actions pour protéger l'ensemble de la propriété intellectuelle de votre cabinet de conseil financier.

Documents contractuels nécessaires à l'activité

Le fonctionnement de votre cabinet de conseil financier reposera au quotidien sur un ensemble de documents contractuels.

Vos besoins exacts à ce sujet dépendront du pays dans lequel vous lancez votre cabinet de conseil financier, du nombre d'associés et de la taille envisagée pour l’entreprise.

Vous aurez néanmoins probablement besoin d'avoir au moins les documents suivants :

- Contrats de travail

- Conditions générales de vente

- Conditions générales d'utilisation de votre site internet

- Politique de confidentialité de votre site internet

- Politique en matière de cookies de votre site internet

- Factures

- Etc.

Obtenir les licences et permis éventuels et s'inscrire aux impôts et taxes

Exercer votre activité dans la légalité nécessitera peut-être de disposer de licences et permis. Les besoins exacts applicables à votre situation dépendront du pays dans lequel vous créez votre cabinet de conseil financier.

Les avocats qui vous conseillent seront aussi en mesure de vous conseiller vis-à-vis de l'ensemble des règles applicables à votre activité.

De façon similaire, votre comptable pourra de son côté vous aider à faire les démarches pour vous mettre en conformité avec l’administration fiscale.

Votre idée de création d'entreprise sera-t-elle rentable ?

The Business Plan Shop vous permet de créer facilement un prévisionnel financier pour évaluer le potentiel de rentabilité et le besoin de financement initial de votre idée de création d'entreprise.

Comment faire le business plan d’un cabinet de conseil financier ?

Lorsque vous aurez réalisé toutes les étapes précédentes, vous pourrez alors vous lancer dans la rédaction du business plan de votre cabinet de conseil financier.

Qu'est-ce qu'un business plan ?

Pour faire simple, un business plan (ou plan d'affaires en français) est un document composé de deux grandes parties :

- Une partie chiffrée, le prévisionnel financier (dont nous avons parlé précédemment), qui met en avant le besoin de financement initial et le potentiel de rentabilité du projet de création de cabinet de conseil financier,

- Une partie rédigée, argumentée, qui présente en détail votre projet, vise à convaincre de ses chances de réussite et apporte au lecteur le contexte lui permettant de déterminer si le prévisionnel est réaliste ou fantaisiste.

Le business plan vous permettra de vérifier la cohérence de votre projet de création d'entreprise et de vous assurer que l'entreprise peut être rentable avant d'engager plus de frais. Il vous servira également à convaincre vos partenaires commerciaux et financiers de vous suivre dans l'aventure.

Vous l'aurez compris, votre business plan doit donc être convaincant et sans erreurs.

Comment rédiger le business plan d'un cabinet de conseil financier ?

De nos jours, la façon moderne de rédiger un business plan consiste à se servir d'un outil de business plan pour création d'entreprise en ligne comme celui que nous développons chez The Business Plan Shop.

Utiliser un logiciel spécialisé pour réaliser un business plan de cabinet de conseil financier présente plusieurs avantages :

- Vous pouvez facilement créer vos prévisions financières en laissant le logiciel s'occuper des calculs financiers pour vous, sans erreurs

- Le logiciel vous alerte lorsqu'il détecte des incohérences dans vos prévisions financières

- Vous êtes guidé tout au long du processus de rédaction par des instructions détaillées et des exemples pour chaque partie du plan

- Vous pouvez accéder à une bibliothèque de plusieurs dizaines d'exemples et de modèles de business plans complets pour vous inspirer

- Vous obtenez un business plan professionnel, mis en forme et prêt à être envoyé à vos partenaires financiers

- Vous pouvez créer des scénarios pour tester les principales hypothèses de vos prévisions

- Vous pouvez importer vos données comptables pour comparer les performances financières réelles de votre entreprise à vos prévisions financières après le début d'activité

- Vous pouvez facilement mettre à jour vos prévisions au fur et à mesure que le temps passe, afin de maintenir de la visibilité sur votre trésorerie prévisionnelle

- Si vous avez besoin d'aide ou que vous êtes bloqué, l'équipe support se tient prête à vous aider

Intéressé ? Sachez que vous pouvez essayer gratuitement notre logiciel en vous inscrivant ici.

Votre idée de création d'entreprise sera-t-elle rentable ?

The Business Plan Shop vous permet de créer facilement un prévisionnel financier pour évaluer le potentiel de rentabilité et le besoin de financement initial de votre idée de création d'entreprise.

Financer la création d’un cabinet de conseil financier

Après avoir rédigé votre business plan, l’étape suivante pour créer un cabinet de conseil financier est la recherche de financement.

Le montant du financement initial nécessaire dépendra bien évidemment de la taille envisagée pour votre cabinet de conseil financier et du pays d’implantation.

Les entreprises ont accès à deux grandes familles de financements : les fonds propres et la dette. Voyons plus en détail leur fonctionnement et les sources possibles.

Fonds propres

De façon simplifiée, pour une création de cabinet de conseil financier, les fonds propres sont les sommes que vous et vos associés et investisseurs éventuels pouvez contribuer au montage du projet.

Les fonds propres permettent de financer votre entreprise avec du capital stable et de long terme (souvent permanent). Ils permettent aussi de démontrer l'engagement des propriétaires de l'entreprise vis-à-vis du projet puisque ces sommes peuvent être perdues en cas de faillite.

Les apporteurs de fonds propres sont rémunérés principalement de deux façons : par le versement de dividendes (ce qui n'est possible que si l'entreprise a accumulé des bénéfices depuis sa création) et par les plus-values qu'ils peuvent faire lors de la vente de leurs actions (si l'entreprise est revendue).

Les apporteurs de fonds propres sont donc dans une situation où ils prennent un risque très élevé (ils peuvent tout perdre en cas de faillite) en échange d'un retour sur investissement potentiellement illimité (possibilité de toucher des dividendes à perpétuité ou de gagner gros si l'entreprise est vendue).

De fait, les apporteurs de fonds propres recherchent généralement des projets à fort potentiel de croissance ou de rentabilité de façon à ce que leur prise de risque soit justifiée par un retour sur investissement attractif.

Du point de vue de l'entreprise et de ses créanciers, les fonds propres permettent de réduire le risque puisque les apporteurs de fonds propres financent l'entreprise en n'étant rémunérés qu'en cas de succès.

Dans le détail, les fonds propres sont composés des éléments suivants :

- Le capital social et les primes d'émission : qui représentent les sommes investies par les associés dans les sociétés de capitaux. Ce capital est dit permanent, car il est non-remboursable. En échange de leur investissement, les associés reçoivent des parts sociales (actions) qui leur donnent un droit d'information, un pouvoir de décision (vote en assemblée générale), et la possibilité de toucher une partie des dividendes éventuellement versés par l'entreprise.

- Les comptes courants d'associés : qui représentent l'argent avancé à l'entreprise par ses associés (ou l'entrepreneur dans une entreprise individuelle). Ce capital est remboursable à tout moment, sauf lorsqu'il est bloqué (ce qui se fait parfois à la demande des banques).

- Les bénéfices non-distribués et les réserves : qui représentent le cumul des bénéfices ou pertes réalisés par l'entreprise depuis sa création, moins les sommes déjà versées sous forme de dividende. Les bénéfices peuvent éventuellement être mis en réserves pour les bloquer et augmenter ainsi le capital de façon permanente.

- Les subventions d'investissement : qui représentent les sommes non-remboursables éventuellement versées à l'entreprise pour l'aider à investir dans des actifs de long terme.

- Les autres fonds propres : qui sont plus rares pour des petites structures et contiennent les capitaux permanents qui ne vont pas dans les autres catégories de fonds propres. Notamment les émissions de titres participatifs, les écarts d'équivalence ou de réévaluation et les provisions réglementées.

Les principales sources de fonds propres sont les suivantes :

- Apport personnel provenant de l'épargne des fondateurs

- Investisseurs privés : business angels, amis et famille

- Crowdfunding : campagnes de financement participatives permettant de chercher des investisseurs ou de récolter des dons (généralement avec contrepartie)

- Aides à la création d'entreprise, typiquement des prêts d'honneur versés aux associés pour les aider à constituer leur capital de départ

La dette

La dette est l'autre moyen de financer les entreprises. À l'inverse des fonds propres, la dette offre aux prêteurs un retour sur investissement limité, mais garanti de façon contractuelle.

Votre cabinet de conseil financier s'engage à leur verser des intérêts et à leur rembourser le capital emprunté suivant un échéancier convenu à l'avance. Les prêteurs sont donc rémunérés que l'entreprise fasse des bénéfices ou non.

En conséquence, le seul risque que prennent les prêteurs est celui de la faillite de l'entreprise, ils sont donc extrêmement conservateurs et souhaitent voir une gestion prudente, de bon père de famille, des finances de l'entreprise.

Du point de vue de l'entreprise, et de l'ensemble de ses parties prenantes (effectifs, clients, fournisseurs, etc.), l'obligation contractuelle qu'a l'entreprise de rémunérer les prêteurs augmente le risque pour tous. Il y a donc une certaine méfiance envers les entreprises top endettées.

Les entreprises empruntent de deux façons :

- Contre des actifs : c'est la façon la plus courante d'emprunter. La banque finance un pourcentage du prix d'un actif (un véhicule ou un bâtiment, par exemple) et prend l'actif en garantie. Si l'entreprise ne peut pas rembourser, la banque saisit l'actif et le revend pour récupérer une partie de ses pertes.

- Sur leurs flux de trésorerie futurs : la banque évalue le prévisionnel de l'entreprise afin d'estimer sa capacité d'emprunt (montant, conditions, etc.).

La mauvaise nouvelle, pour vous qui souhaitez ouvrir un cabinet de conseil financier, est que la seconde option est généralement réservée aux entreprises déjà en activité qui disposent d'un historique permettant de crédibiliser le prévisionnel.

Pour une création, la première option est souvent la seule possible (sauf si vous avez un patrimoine personnel que vous pouvez offrir en garantie), et les types d'actifs financés sont assez limités puisque la banque voudra être sûre de pouvoir les revendre si besoin.

Au niveau des sources d'emprunts possibles, la source principale sont ici les banques et les établissements de crédit.

Dans certains pays, il est aussi possible d'emprunter auprès d'investisseurs privés (de façon directe ou via des plateformes de crowdfunding) ou d'autres entreprises, mais pas partout (l'activité de crédit est très réglementée et les conditions varient fortement d'un pays à l'autre).

À retenir au niveau du financement

Pour réunir la somme nécessaire au lancement de l'activité, vous aurez besoin de réfléchir aux différentes options de financement s’offrant à vous.

Il y a deux catégories de financement pour les entreprises, pour une création l'utilisation d'un minimum de fonds propres est généralement un impératif, et un financement bancaire peut-être envisagé pour compléter la somme et financer une partie des travaux d'aménagement du local ou de l’équipement.

Vous pouvez trouver plus de détails sur ces différents moyens dans notre guide du financement de la création d’entreprise.

Que faire après le lancement de votre cabinet de conseil financier ?

Le lancement de votre cabinet de conseil financier est le début d'une aventure entrepreneuriale passionnante et la consécration des efforts qui vous auront permis de mener le projet à terme. Mais c'est aussi là que les choses sérieuses commencent.

Comme vous le savez, près d'une création d'entreprise sur deux échoue, vous devrez donc mettre tout en œuvre pour pérenniser votre activité dès le lancement.

Estimer la performance financière d'un cabinet de conseil financier comporte forcément une part d'aléa. C'est pour cette raison qu'il est recommandé de simuler plusieurs scénarios : un cas central avec la simulation la plus probable, un cas optimiste et un cas pessimiste visant à tester les limites de votre modèle économique.

Normalement, la performance financière réelle de votre entreprise, observée après le début d'activité, devrait se situer quelque part entre votre cas pessimiste et votre cas optimiste.

L'important sera de rapidement mesurer et comparer cette performance réelle aux chiffres prévus dans votre prévisionnel pour savoir où vous en êtes, puis d'actualiser la prévision pour re-estimer la trésorerie future de votre cabinet de conseil financier.

Cet exercice de gestion financière prévisionnelle est la seule façon de savoir où vous en êtes et où vous allez. Et, lorsque vos chiffres se situent en dessous de ce que vous attendiez, de mettre rapidement en place des actions pour redresser la barre avant que l'entreprise soit à court de trésorerie.

Il n'y a rien de plus dangereux que d’attendre d’avoir vos comptes, ce qui prend jusqu’à cinq mois après la fin de votre année financière, et de réaliser à ce moment-là que vous n'êtes pas sur la bonne voie et que votre cabinet de conseil financier n’aura pas assez de trésorerie pour fonctionner sur les douze prochains mois.

C’est là qu'utiliser une solution de prévisionnel qui intègre le suivi du réel, comme le font les tableaux de bord financiers de The Business Plan Shop, permet de simplifier la gestion financière de votre entreprise et de réduire le risque lié à votre projet de création.

Votre idée de création d'entreprise sera-t-elle rentable ?

The Business Plan Shop vous permet de créer facilement un prévisionnel financier pour évaluer le potentiel de rentabilité et le besoin de financement initial de votre idée de création d'entreprise.

À retenir

- La création d’un cabinet de conseil financier se fait au travers des 15 étapes clés que nous vous avons présenté ici.

- Le prévisionnel financier est l’outil qui vous permettra de valider la viabilité financière de votre idée de création de cabinet de conseil financier.

- Le business plan est le document qui vous permettra d’approcher vos partenaires financiers et commerciaux pour les convaincre des atouts de votre projet et sécuriser le financement nécessaire au lancement.

- Après le lancement, il est essentiel de disposer d'un prévisionnel à jour pour maintenir la visibilité sur les flux de trésorerie futurs de votre entreprise.

- Utiliser une plateforme de planification et d'analyse financière qui intègre prévisionnel, business plan et suivi des performances réelles, comme The Business Plan Shop, permet de faciliter les démarches et de réduire les risques liés à la création.

Nous espérons que ce guide vous a aidé à mieux comprendre comment ouvrir un cabinet de conseil financier. N'hésitez pas à nous contacter, si vous avez la moindre question.

À voir aussi sur The Business Plan Shop

- Erreurs à ne pas faire lorsqu’on crée son entreprise

- Comment fonctionne le bail commercial ?

- Quelle ville choisir pour le siège social de votre entreprise ?

- Publier une annonce légale : l'étape incontournable

- Comment trouver une idée de création d’entreprise ?

Vous connaissez une personne qui cherche à savoir comment ouvrir un cabinet de conseil financier ? Partagez notre guide avec elle !