Comment ouvrir une entreprise de gestion en patrimoine ?

Vous souhaitez ouvrir une entreprise de gestion en patrimoine rentable et cherchez à en savoir plus sur la marche à suivre ? Ce guide pratique est fait pour vous !

De l'étude de marché au business plan, The Business Plan Shop vous guide ici au travers de toutes les étapes à franchir pour créer une entreprise de gestion en patrimoine.

Notre guide est très complet et donc assez long : lisez-le en plusieurs fois si besoin.

Nous avons organisé les étapes de ce guide dans l'ordre logique où vous aurez à les franchir, néanmoins notez que certaines étapes devront être franchies à plusieurs reprises (la mise à jour des prévisions financières au fur et à mesure que votre réflexion avance, par exemple), et d’autres de façon simultanée.

Enfin, peu importe que vous soyez au tout début de votre réflexion ou que vous ayez déjà bien avancé sur le montage du projet : ce guide vous apprendra forcément quelque chose.

Prêt à commencer ? Voyons maintenant ensemble les 15 étapes clés par lesquelles vous devrez passer pour évaluer la faisabilité de la création de votre propre entreprise de gestion en patrimoine.

Comprendre le fonctionnement et le modèle économique d'une entreprise de gestion en patrimoine

La toute première étape lorsqu’on envisage d’ouvrir une entreprise de gestion en patrimoine consiste à se faire une idée de la manière dont l'entreprise fonctionne et gagne de l'argent (ce qu’on appelle le modèle économique).

Cela vous permettra non seulement de vous faire une première idée sur le potentiel de rentabilité de cette activité, mais aussi de vérifier que c’est la bonne idée de création d’entreprise pour vous, compte tenu de vos compétences, de votre capital de départ, et de votre situation familiale, notamment.

La façon la plus simple de vous initier à l’activité consiste à :

- Échanger avec des propriétaires ou gérants d'entreprises de gestion en patrimoine

- Travailler quelques mois dans une entreprise de gestion en patrimoine déjà en activité

- Suivre une formation

Échanger avec des propriétaires ou gérants d'entreprises de gestion en patrimoine

Les propriétaires d'entreprises de gestion en patrimoine expérimentés disposent d’un recul précieux et peuvent vous fournir des conseils pratiques fondés sur leur expérience directe.

Ils ont probablement rencontré et surmonté des difficultés qu'un nouveau venu n'aurait pas anticipé. Apprendre des erreurs des autres peut vous faire gagner du temps et de l'argent, et augmenter les chances de réussite de votre entreprise.

Travailler quelques mois dans une entreprise de gestion en patrimoine déjà en activité

Disposer d’une expérience professionnelle dans le secteur dans lequel vous souhaitez entreprendre peut-être un facteur crucial pour déterminer si c’est la bonne opportunité pour vous.

Si les heures de travail sont plus longues que prévu ou si d'autres exigences sont incompatibles avec votre vie personnelle ou vos préférences, cela peut vous amener à réévaluer vos objectifs entrepreneuriaux.

Et si vous avez décidé que le secteur est fait pour vous, l'expérience professionnelle vous aidera à vous familiariser avec la clientèle et ses besoins, ce qui vous sera assurément utile lorsque vous créerez votre propre entreprise de gestion en patrimoine.

Suivre une formation

Suivre une formation dans le secteur dans lequel vous souhaitez entreprendre est une autre façon de comprendre le fonctionnement de votre future activité avant de décider de vous lancer dans une nouvelle aventure.

Avant d’aller plus loin

Quelle que soit l’approche que vous choisirez pour vous familiariser avec l’activité, avant d’aller plus loin dans votre projet d’ouvrir une entreprise de gestion en patrimoine, assurez-vous d’avoir bien compris :

- Quelles sont les compétences requises pour gérer l'entreprise (à comparer à votre bilan de compétences)

- Comment se déroule une semaine type au sein de l’entreprise (à comparer avec votre vie familiale)

- Quel est le potentiel de chiffre d’affaires d’une entreprise de gestion en patrimoine et les perspectives de développement à long terme (à comparer avec votre ambition)

- Quelles seront vos options lorsque vous voudrez vendre l’entreprise ou prendre votre retraite (il n’est jamais trop tôt pour envisager sa sortie)

À l’issue de cette étape, vous devriez être en mesure de décider si ce type d'activité vous convient et vous correspond :

- Possédez-vous (ou pouvez-vous acquérir par la formation) les compétences nécessaires pour créer ce type d'entreprise ?

- Ce projet correspond-il à votre situation personnelle actuelle (motivations, argent, famille, etc.) ?

Votre idée de création d'entreprise sera-t-elle rentable ?

The Business Plan Shop vous permet de créer facilement un prévisionnel financier pour évaluer le potentiel de rentabilité et le besoin de financement initial de votre idée de création d'entreprise.

Réunir l'équipe fondatrice de votre projet d'entreprise de gestion en patrimoine

L’étape suivante pour créer une entreprise de gestion en patrimoine consiste à réfléchir aux personnes avec qui vous souhaitez potentiellement vous associer pour porter le projet, ou à l'inverse de décider de vous lancer seul(e).

Ouvrir une entreprise de gestion en patrimoine est risqué puisque 50% des créations d’entreprise ne passent pas le cap des cinq ans.

Entreprendre avec plusieurs associés est généralement plus facile que de se lancer seul, car vos associés apportent des compétences complémentaires aux vôtres et partagent l’aventure, les prises de décisions importantes et les risques financiers avec vous dans un esprit de camaraderie.

Néanmoins, entreprendre à plusieurs n’est pas sans risque. Les mésententes entre associés sont fréquentes et peuvent potentiellement mettre l’entreprise en difficulté. C’est pourquoi il convient de bien réfléchir à la problématique en amont de la création.

Nous n’entrerons pas ici dans le détail des considérations, car c’est un sujet qui mérite un guide à part entière. Cependant, nous vous recommandons de vous poser les questions suivantes :

- Quel est le nombre idéal d’associés pour ce projet ?

- Êtes-vous en phase avec vos associés potentiels sur l’ambition du projet ?

- Comment gérerez-vous un échec potentiel ?

Voyons ces points plus en détail.

Quel est le nombre idéal d’associés pour ce projet ?

Pour répondre à cette question, vous devrez prendre en compte les aspects suivants :

- Quelles sont les compétences nécessaires pour diriger la structure ? Vous en manque-t-il ?

- Quel est l’apport en capital idéal et de combien disposez-vous ?

- Comment prendrez-vous les décisions clés concernant le développement de l’entreprise (un nombre impair d’associés, ou une personne majoritaire, est généralement recommandé pour éviter les blocages) ?

Fondamentalement, vos associés apportent soit des compétences, soit du capital. S'il vous manque l'une de ces deux ressources, faire entrer un associé sur le projet peut être une bonne option.

Êtes-vous en phase avec vos associés potentiels sur l’ambition du projet ?

C’est une question clé : il est très fréquent que les ambitions des associés divergent (soit dès le départ, soit en cours de route).

Il vaut mieux se mettre d'accord dès le début sur l’ambition qu’on a et la vision à 10-15 ans, et prévoir un mécanisme de sortie pour l’un des associés en cas de divergence.

Comment gérerez-vous un échec potentiel ?

On vous souhaite de réussir, mais en matière de création d'une entreprise de gestion en patrimoine, il est préférable d’avoir un plan B en cas d’échec.

La situation sera ici très différente en fonction de la relation que vous avez avec vos associés et de votre situation personnelle.

Par exemple, lancer une entreprise avec son conjoint peut être tentant, mais en cas d’échec, vous perdez 100% des revenus du foyer, ce qui peut ajouter du stress.

De la même manière, s’associer avec un ami peut mettre la relation sous pression en cas d’échec ou de décision difficile à prendre.

Là-encore, il vaut mieux réfléchir à la situation avant de se lancer.

Réaliser une étude de marché pour ouvrir une entreprise de gestion en patrimoine

L’étape suivante pour lancer une entreprise de gestion en patrimoine consiste à effectuer une étude de marché. Voyons ensemble ce en quoi cela consiste.

Les objectifs de l'étude de marché d’une entreprise de gestion en patrimoine

Quel que soit le type d’entreprise que l’on souhaite créer, l’étude de marché a toujours le même objectif : évaluer le potentiel commercial du projet.

Il s’agit tout d’abord de vérifier que le marché n’est pas saturé par des offres concurrentes et qu’il peut supporter l’arrivée d’un nouvel acteur : votre entreprise de gestion en patrimoine.

Votre étude de marché d'entreprise de gestion en patrimoine vous aidera à identifier un positionnement commercial et un concept qui aura toutes les chances de rencontrer le succès sur le marché que vous visez, et ainsi à minimiser les risques d’échec du projet.

Ce travail, long, mais absolument indispensable, vous permettra également de réunir toutes les informations nécessaires à l’évaluation du potentiel de chiffre d’affaires de votre entreprise.

Réaliser une étude de marché d'entreprise de gestion en patrimoine vous permettra en effet de définir précisément quelle cible commerciale viser, par quels canaux de distribution, et quels produits et services vous avez tout intérêt à proposer, et à quel prix.

Analyser les tendances clés du secteur

L’étude de marché d’une entreprise de gestion en patrimoine commence généralement par une étude sectorielle.

L’étude sectorielle a pour objectif de gagner une compréhension à haut niveau de la filière, des principaux acteurs et des principales tendances.

Analyser la demande

Vient ensuite l’étude de la demande, c’est-à-dire des attentes et des comportements d’achat des clients, sur le marché ciblé par votre entreprise de gestion en patrimoine.

J'insiste ici sur le deuxième point : ciblé par l’entreprise. Une erreur classique des créateurs consiste à évaluer la demande sur le marché global au lieu de se concentrer sur leur marché cible. Seule la demande qui peut être captée par votre entreprise importe.

Votre analyse de la demande devra s’intéresser aux questions suivantes :

- Qui sont les clients ?

- Combien sont-ils ?

- Quelles sont leurs attentes ?

- Quelles sont leurs habitudes d’achat ?

- Quels sont leurs budgets ?

- Quels sont les différents segments de clientèle et leurs particularités ?

- Quels sont les principaux canaux de distribution et moyens de communication à envisager pour toucher chaque segment ?

L’objectif lors de l’analyse de la demande est d’identifier les segments de clientèle qui pourraient être ciblés par votre entreprise de gestion en patrimoine et quelle offre commerciale proposer pour répondre à leurs attentes.

Analyser l’offre

Après la demande, vient l’analyse de l’offre, c’est-à-dire de vos futurs concurrents.

Votre étude de l’offre devra s’intéresser aux questions suivantes :

- Qui sont vos principaux concurrents directs et indirects ?

- Combien sont-ils ?

- Où sont-ils implantés ?

- S’agit-il d’indépendants ou de franchises ?

- Quel est leur positionnement commercial ?

- Quels types de produits et services proposent-ils ?

- À quels tarifs ?

- Quelle est la clientèle visée ?

- Comment communiquent-ils ?

- Quels canaux de distribution mobilisent-ils ?

- Semblent-ils en difficulté ou sont-ils florissants ?

- Qu’est-ce qui plaît aux clients ?

- Quels concepts paraissent mieux fonctionner ?

L’objectif lors de l’analyse concurrentielle est d’identifier qui seront vos concurrents et de récolter les informations qui vous aideront à trouver un positionnement commercial différenciant (voir ci-dessous).

Réglementation

L’étude de marché est aussi l'occasion de vous pencher sur la réglementation et les conditions nécessaires pour exercer l’activité.

Vous vous intéressez notamment aux questions suivantes :

- Faut-il un diplôme spécifique pour ouvrir une entreprise de gestion en patrimoine ?

- Avez-vous besoin de licences ou de permis spécifiques ?

- Quelles sont les principales réglementations applicables à votre future entreprise ?

Compte tenu du niveau d'avancement de votre projet, votre étude de la réglementation doit pour l'instant s'effectuer uniquement à haut niveau : de façon à appréhender les principales règlementations applicables et, en particulier, de vous assurer qu'il n'y a pas de blocage au niveau des conditions à remplir pour exercer l'activité avant de continuer sur le montage du projet.

Vous reviendrez sur la réglementation en détail plus tard avec votre avocat lorsque le projet sera bien avancé.

Tirer les conclusions de votre étude de marché

À l’issue de votre étude de marché, vous devriez : soit avoir identifié une opportunité commerciale inexploitée, soit arriver à la conclusion que le marché est saturé et qu’il vaut mieux trouver une autre idée de création d’entreprise.

Votre idée de création d'entreprise sera-t-elle rentable ?

The Business Plan Shop vous permet de créer facilement un prévisionnel financier pour évaluer le potentiel de rentabilité et le besoin de financement initial de votre idée de création d'entreprise.

Quel positionnement commercial choisir pour votre entreprise de gestion en patrimoine ?

Lorsque votre étude de marché révèle une opportunité, l’étape suivante pour ouvrir une entreprise de gestion en patrimoine est alors de vous pencher sur la définition du positionnement commercial qui vous permettra de la saisir.

Le positionnement commercial fait référence à la place qu'occupe votre offre de produits et services dans l'esprit des clients et la manière dont elle se distingue des produits des concurrents. Être perçu comme étant la solution haut de gamme, par exemple.

Trouver un concept et un positionnement commercial porteurs nécessite de s'intéresser aux enjeux suivants :

- Comment être compétitif face aux concurrents ?

- Est-il possible de rejoindre une franchise pour réduire le risque ?

- Faut-il créer ou reprendre une entreprise de gestion en patrimoine déjà en activité ?

- Comment évaluer l'intérêt des clients cibles pour l'offre envisagée ?

Examinons ces aspects plus en détails.

Comment être compétitif face aux concurrents ?

Ouvrir une entreprise de gestion en patrimoine revient à partir avec un handicap vis-à-vis des concurrents déjà en activité sur le marché.

En effet, alors que vous devrez tout créer de toute pièce dans votre entreprise, vos concurrents ont déjà tout en place.

Les équipes de vos concurrents connaissent bien l'activité alors que la vôtre vient à peine d'être recrutée, leurs clients sont fidèles et ils bénéficient d'un bouche-à-oreille que vous n'avez pas encore.

Il va donc vous falloir un plan pour réussir à prendre des parts de marché à vos concurrents et à faire votre trou.

Il y a ici plusieurs aspects à étudier afin d'éviter une confrontation directe si possible :

- Pouvez-vous viser un profil de clientèle différent de ceux de vos concurrents ?

- Pouvez-vous proposer des produits ou services différents ou complémentaires à ce que vos concurrents proposent déjà ?

- Est-il possible de réussir en tant qu'indépendant ou vaut-il mieux envisager une autre option (voir ci-dessous) ?

- Comment vos concurrents réagiront-ils à l'entrée de votre entreprise de gestion en patrimoine sur leur marché ?

- Pouvez-vous construire un avantage concurrentiel durable vous permettant de rivaliser avec vos concurrents actuels et futures ?

Avez-vous la possibilité d'adhérer à une franchise ?

Un bon moyen de réduire le risque de votre création d'entreprise de gestion en patrimoine est de rejoindre une franchise.

Ouvrir une entreprise de gestion en patrimoine en franchise permet de ne pas partir de zéro. Vous bénéficiez de la reconnaissance de marque d’un groupe et d'appui vis-à-vis des procédures opérationnelles, des relations avec les fournisseurs, du recrutement, etc.

Certes, monter une entreprise de gestion en patrimoine en franchise réduira votre marge de manœuvre personnelle et engendrera des coûts supplémentaires puisqu'il faudra payer le droit d’entrée et la redevance annuelle (généralement proportionnelle au chiffre d’affaires), mais les avantages sont certains, surtout si vous faites faces à des concurrents appartenant à des groupes réputés.

Quelle que soit votre décision en fin de compte, la possibilité d'entreprendre en franchise mérite d’être évaluée.

Notez cependant que les opportunités de franchise varient aussi en fonction des pays et des régions, il n'est donc pas garanti qu'une ouverture en franchise soit possible pour votre projet.

Faut-il créer ou reprendre une entreprise de gestion en patrimoine ?

L'autre alternative à la création à évaluer et celle de racheter et de reprendre une entreprise de gestion en patrimoine déjà en activité.

Là aussi, une reprise d'entreprise de gestion en patrimoine est un bon moyen de diminuer le risque de votre projet entrepreneurial par rapport à une création pure.

La reprise à deux énormes avantages par rapport à une création : vous partez à égalité avec vos concurrents puisque vous reprenez l'équipe et la clientèle, et vous n'augmentez pas l'offre sur le marché et conservez ainsi l'équilibre en place au niveau de la zone d'implantation.

Cependant, comme pour la franchise, les moyens à mobiliser pour une reprise sont plus élevés parce qu'il faudra acheter l’entreprise.

Si cette option vous intéresse, vous pouvez lire notre guide de la reprise d'entreprise pour en apprendre davantage sur les schémas possibles et les modalités de financement et les implications de ce type de projet.

Comment évaluer l'intérêt des clients cibles pour l'offre envisagée ?

Que vous choisissiez de créer en indépendant, en franchise, ou en reprenant une entreprise : il vous faudra de toute façon vérifier l'intérêt des clients pour le positionnement commercial de votre future entreprise.

Pour cela, le mieux est d'aller au contact de vos futurs clients pour présenter votre offre commerciale et vous assurer qu’elle répond bien aux besoins et envies de vos futurs clients.

Où implanter votre entreprise de gestion en patrimoine ?

L’étape suivante consiste à choisir le lieu d'implantation de votre entreprise de gestion en patrimoine. Voyons cela plus en détail.

Décider du lieu d'implantation de votre entreprise n'est pas une étape anodine, car cela aura une influence directe sur les chances de succès de votre entreprise de gestion en patrimoine.

Pour prendre votre décision, nous vous recommandons de tenir compte des paramètres suivants :

- Visibilité et fréquentation de la zone de chalandise : il est important pour une entreprise de gestion en patrimoine d'être située dans une zone fréquentée et facilement visible pour attirer les clients potentiels.

- Espace de stationnement, accessibilité par la route et les transports publics : ces critères sont importants pour faciliter l'accès des clients à l'entreprise et pour assurer une bonne logistique.

- Proximité de clients cibles : une entreprise de gestion en patrimoine doit être située dans une zone proche de ses clients potentiels pour pouvoir leur offrir un service de qualité et répondre à leurs besoins.

- Présence de concurrents : il est important de prendre en compte la concurrence dans la zone d'implantation de l'entreprise afin de pouvoir se différencier et attirer les clients.

Cette liste n'est bien évidemment pas exhaustive et devra être adaptée aux spécificités de votre projet.

Les paramètres à prendre en compte dépendront également de si vous optez pour la location de locaux ou leur acquisition. Si vous êtes locataire, vous devrez prendre en considération les conditions liées au bail : durée, augmentation de loyer, conditions de renouvellement, etc.

Les conditions contractuelles des baux varient fortement d'un pays à l'autre, par conséquent, assurez-vous de vérifier les conditions applicables à votre situation et faîtes revoir votre bail par votre avocat avant de signer.

Votre idée de création d'entreprise sera-t-elle rentable ?

The Business Plan Shop vous permet de créer facilement un prévisionnel financier pour évaluer le potentiel de rentabilité et le besoin de financement initial de votre idée de création d'entreprise.

Quelle forme juridique choisir pour ouvrir votre entreprise de gestion en patrimoine ?

Prochaine étape pour créer une entreprise de gestion en patrimoine : choisir le statut juridique de votre future entreprise.

La forme juridique d'une entreprise fait référence à la structure légale sous laquelle elle opère. Cela détermine la manière dont l'entreprise est constituée et ses obligations juridiques.

Le choix du statut n'est pas très compliqué en soi, mais il aura des conséquences à plusieurs niveaux et il convient donc d'y réfléchir soigneusement avant d'aller plus loin.

Pourquoi la forme juridique de votre entreprise est-elle importante ?

C'est la forme juridique de votre entreprise qui dicte le cadre légal dans lequel votre activité va s'exercer, mais le choix du statut est aussi une décision fiscale, patrimoniale et stratégique.

La forme juridique de votre entreprise aura notamment une influence directe sur :

- Les formalités administratives (au moment de la création et en fin d'année financière),

- Le mode d'imposition,

- Les cotisations sociales du ou des dirigeants,

- La responsabilité du ou des fondateurs vis-à-vis des dettes de l'entreprise,

- La façon dont sont prises les grandes décisions dans l'entreprise,

- Les formes de financements à votre disposition.

Quelles sont les structures juridiques les plus courantes ?

Les noms et spécificités des formes juridiques varient légèrement d’un pays à l’autre, mais vous avez deux catégories principales :

Voyons-les plus en détail.

Entreprise individuelle

Les entreprises individuelles, comme la micro-entreprise ou l’Entreprise Individuelle en France, sont des statuts juridiques qui ont des formalités administratives simplifiées.

Ces formes juridiques ont été conçues pour simplifier les démarches des indépendants (freelance, artisan, etc.) et des très petites entreprises qui n'ont la plupart du temps pas de personnel autre que l'entrepreneur (bien qu'il soit possible d'embaucher avec ces statuts).

La simplicité des formalités administratives et de la fiscalité de ces structures peut les rendre avantageuses dans certains cas.

Elles ont néanmoins trois inconvénients de taille :

- L'absence d'une personnalité morale, ce qui signifie que l'entrepreneur peut se faire poursuivre en son nom propre en cas de litige avec un client, fournisseur, concurrent ou créancier de l'entreprise.

- L'absence de capital ce qui limite les possibilités de financement, il n'est pas possible de faire de levée de fonds auprès d'investisseurs.

- L'absence de responsabilité limitée, ce qui signifie que vous êtes responsable des dettes de l'entreprise sur votre patrimoine personnel (on peut saisir vos biens en cas de faillite de l'entreprise ou de litige et vous pouvez perdre plus que vous n'aviez investi). Sauf dans certains pays, en France : une responsabilité limitée de droit a été ajoutée en 2022.

Sociétés de capitaux

Les sociétés de capitaux, comme la Société par Actions Simplifiée (SAS et SASU) et la Société À Responsabilité Limitée (SARL et EURL) en France, sont des formes juridiques avec une responsabilité limitée aux apports.

Ces structures sont très flexibles et adaptées aussi bien aux personnes qui se lancent seules qu'à ceux d'entre vous qui entreprennent à plusieurs, avec ou sans personnel.

À l'inverse des entreprises individuelles :

- Elles bénéficient d'une personne morale qui fait écran et protège le ou les entrepreneurs. En cas de litige, c'est l'entreprise qui se fait poursuivre et pas l'entrepreneur.

- Elles ont un capital et un patrimoine propre, ce qui permet de faire appel à des investisseurs privés pour accélérer le développement de l'entreprise.

- Elles offrent une responsabilité limitée aux apports, ce qui signifie que le maximum que vous pouvez perdre est ce que vous avez investi dans l'entreprise.

Comment choisir la structure juridique de votre entreprise de gestion en patrimoine ?

La décision est souvent évidente au vu du nombre d’associés, des besoins en personnel et du chiffre d’affaires estimé pour l'entreprise.

Pour avancer sur votre montage de projet, nous vous conseillons de partir du principe que vous allez utiliser la même structure que vos principaux concurrents. Puis de valider ce choix par la suite en consultant un avocat et un expert-comptable lorsque vous serez prêt à créer la structure.

La forme juridique n'a pas une grande importance lorsque vous cherchez simplement à vérifier que votre idée de création d'entreprise de gestion en patrimoine peut être rentable. La fiscalité applicable aux entreprises change tous les ans lors du budget, une opportunité qui est viable avec une SASU le sera donc aussi avec une EI, autrement les entrepreneurs seraient à la merci de leurs ministres.

Puis-je changer de structure juridique par la suite ?

Vous pouvez toujours changer de structure juridique par la suite (quitte à acheter l'ancienne structure avec la nouvelle dans des cas extrêmes), mais c'est du temps et de l'argent, donc il vaut mieux ne pas avoir à changer en cours de route.

Votre idée de création d'entreprise sera-t-elle rentable ?

The Business Plan Shop vous permet de créer facilement un prévisionnel financier pour évaluer le potentiel de rentabilité et le besoin de financement initial de votre idée de création d'entreprise.

Quel est le budget pour ouvrir une entreprise de gestion en patrimoine ?

Prochaine étape de la création d'une entreprise de gestion en patrimoine : l'évaluation des ressources humaines et matérielles requises pour faire fonctionner l'activité.

Cette réflexion sur les moyens à engager vous sera nécessaire pour créer par la suite vos prévisions financières, que nous détaillerons plus bas dans ce guide, et qui vous permettront de savoir si votre projet peut être rentable et d'estimer le montant du financement initial à réunir.

Il est impossible de vous donner une estimation fiable du budget moyen pour ouvrir une entreprise de gestion en patrimoine sans connaître les spécificités de votre projet. Chaque projet a ses particularités (taille, concept, lieu d'implantation) et seule la réalisation d'un prévisionnel peut faire ressortir le montant exact du vôtre.

Il vous faudra en premier lieu vous pencher sur l'équipement et les investissements nécessaires pour faire fonctionner votre activité.

Quels investissements prévoir pour lancer une entreprise de gestion en patrimoine ?

Pour une entreprise de gestion en patrimoine, le BFR initial et les investissements peuvent inclure les éléments suivants :

- Bureaux - Vous devrez acheter ou louer un espace de bureau pour votre entreprise de gestion en patrimoine. Cela peut inclure des bureaux individuels pour les employés ainsi qu'une salle de réunion pour rencontrer vos clients.

- Matériel informatique et logiciels - En tant qu'entreprise de gestion en patrimoine, vous aurez besoin d'un ordinateur, d'une imprimante, d'un scanner et de logiciels spécialisés pour gérer les finances de vos clients. Assurez-vous d'investir dans du matériel et des logiciels de qualité pour assurer un bon fonctionnement de votre entreprise.

- Mobilier de bureau - En plus des bureaux, vous aurez également besoin de chaises, de tables et d'autres meubles pour équiper votre espace de travail. Choisissez des meubles confortables et fonctionnels pour créer un environnement de travail agréable pour vos employés et vos clients.

- Fournitures de bureau - Des fournitures de bureau telles que des stylos, des papeterie, des enveloppes et des dossiers seront nécessaires pour gérer efficacement les finances de vos clients. Assurez-vous d'avoir un stock régulier de ces fournitures pour éviter les retards et les perturbations dans votre travail.

- Véhicules - Si votre entreprise de gestion en patrimoine implique des déplacements fréquents pour rencontrer des clients ou effectuer des transactions, vous devrez peut-être investir dans des véhicules pour votre entreprise. Assurez-vous de choisir des véhicules fiables et économiques pour réduire les coûts d'exploitation.

Il faudra bien sûr modifier cette liste pour l'adapter aux particularités de votre idée de création d'entreprise de gestion en patrimoine.

Quels recrutements anticiper lorsqu'on crée une entreprise de gestion en patrimoine ?

Outre les moyens matériels, il faudra également vous pencher sur la question des ressources humaines pour faire tourner l’activité au quotidien.

Le nombre de recrutements à prévoir variera principalement en fonction de la taille prévue pour votre entreprise.

Là aussi, cette liste n’est pas exhaustive et devra être modifiée en fonction des particularités de votre projet.

Quelles charges de fonctionnement anticiper pour une entreprise de gestion en patrimoine ?

Cette réflexion sur les moyens à engager sera également le moment de commencer à lister les charges d'exploitation à anticiper pour votre activité.

Les frais de fonctionnement d'une entreprise de gestion en patrimoine peuvent inclure :

- Frais de personnel : Salaires et avantages sociaux pour les employés de votre entreprise de gestion en patrimoine.

- Honoraires d'expertise-comptable : Les frais pour les services d'un expert-comptable pour gérer vos comptes et vos déclarations fiscales.

- Frais d'assurance : Couverture d'assurance pour protéger votre entreprise et vos clients en cas de dommages ou de litiges.

- Licences de logiciel : Coût pour les logiciels spécialisés utilisés dans la gestion de patrimoine tels que les plateformes de trading et les outils de gestion de portefeuille.

- Frais bancaires : Frais pour les services bancaires tels que les transferts de fonds, les chèques de banque et les frais de tenue de compte.

- Frais de marketing : Dépenses pour promouvoir votre entreprise et attirer de nouveaux clients, y compris les publicités en ligne, les événements de réseautage et les campagnes de publipostage.

- Frais de formation : Coût pour la formation continue de votre personnel sur les dernières tendances et réglementations en matière de gestion de patrimoine.

- Frais de location d'espace de bureau : Loyer pour votre bureau principal et tout autre espace de bureau que vous pourriez avoir pour vos employés.

- Frais de télécommunications : Coûts pour les services de téléphonie, d'Internet et de fax utilisés dans votre entreprise.

- Frais de déplacement : Coûts pour les déplacements professionnels tels que les billets d'avion, les frais de transport et les frais de repas et d'hébergement.

- Frais de fournitures de bureau : Coûts pour les fournitures de bureau telles que les stylos, les papiers, les enveloppes et les timbres.

- Frais de service public : Factures pour les services publics tels que l'électricité, l'eau et le chauffage pour votre bureau.

- Frais de sous-traitance : Coûts pour les services externes tels que les consultants et les courtiers utilisés pour aider dans la gestion de patrimoine.

- Frais de licences et de certifications : Coûts pour les licences et les certifications nécessaires pour exercer en tant que gestionnaire de patrimoine, tels que la licence de courtier en valeurs mobilières et les certifications en planification financière.

- Frais de services juridiques : Honoraires pour les conseils juridiques et les services de rédaction de contrats pour votre entreprise.

Comme pour les autres listes ci-dessus, celle-ci devra également être adaptée à votre projet.

Établir le plan commercial de votre entreprise de gestion en patrimoine

La prochaine étape pour monter une entreprise de gestion en patrimoine nécessite de vous intéresser à la façon dont vous allez générer votre chiffre d'affaires.

Les points clés à couvrir sont les suivants :

- Quelles actions mettre en œuvre pour attirer le plus de clients possible ?

- Comment ensuite fidéliser la clientèle ?

- Quels moyens humains et financiers devront être mobilisés pour mettre en place les actions envisagées ?

- Combien de ventes et quel chiffre d'affaires pouvez-vous espérer en retour ?

Les actions à prévoir dépendront des spécificités de votre projet et de la taille de votre entreprise de gestion en patrimoine.

La nature de votre environnement concurrentiel et la saisonnalité propre à votre activité auront également un impact significatif sur le potentiel de chiffre d'affaires de votre entreprise.

Votre idée de création d'entreprise sera-t-elle rentable ?

The Business Plan Shop vous permet de créer facilement un prévisionnel financier pour évaluer le potentiel de rentabilité et le besoin de financement initial de votre idée de création d'entreprise.

Créer les prévisions financières de votre entreprise de gestion en patrimoine

L’étape suivante pour ouvrir une entreprise de gestion en patrimoine consiste à créer votre prévisionnel financier.

Qu'est-ce qu'un prévisionnel financier ?

Un prévisionnel financier est un document chiffré qui met en avant le besoin de financement et le potentiel de croissance, rentabilité et génération de trésorerie de votre projet d'entreprise de gestion en patrimoine sur les 3 à 5 années à venir.

Il y a beaucoup d’idées, mais très peu tiennent la route. Pour l'anecdote, chez The Business Plan Shop : nous avons vu passer plusieurs centaines de milliers de projets de création d’entreprise, et nous estimons qu’un seul projet sur quatre voit le jour, les autres n’étant ni viables ni finançables.

Créer un prévisionnel financier est le seul moyen d’évaluer le montant du financement initial nécessaire pour ouvrir votre entreprise de gestion en patrimoine et, surtout, de vérifier si votre idée de création d’entreprise peut être viable d’un point de vue financier.

La création du prévisionnel d’une entreprise de gestion en patrimoine est un processus itératif, car vous aurez besoin d’affiner vos chiffres au fur et à mesure que votre projet mature.

Vous commencerez par une première version à haut niveau en vue de décider ou non de continuer à travailler sur le montage du projet.

Avec l’avancement de votre projet, vos prévisionnels deviendront de plus en plus précis. Vous aurez également besoin de tester différentes hypothèses pour vous assurer que votre projet de création d'entreprise de gestion en patrimoine tient la route même si votre environnement économique se dégrade.

Votre prévisionnel sera ensuite intégré au plan d’affaires (ou business plan en anglais) de votre entreprise. C’est ce document clé, que nous détaillerons ci-dessous, qui vous servira à présenter votre projet lors de la recherche de financement.

Après le lancement de votre entreprise, vous pourrez comparer votre réel comptable au prévisionnel, afin d'analyser d'où viennent les écarts, puis d'actualiser vos prévisions pour maintenir de la visibilité sur vos flux de trésorerie futurs.

Le prévisionnel est donc un outil de pilotage financier qui vous accompagnera tout au long de la vie de votre entreprise.

Comment se présente un prévisionnel financier ?

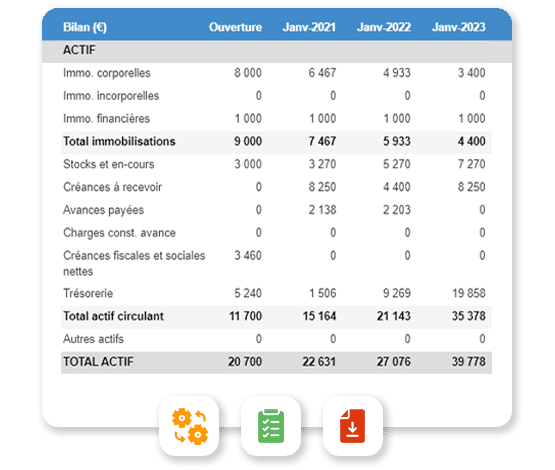

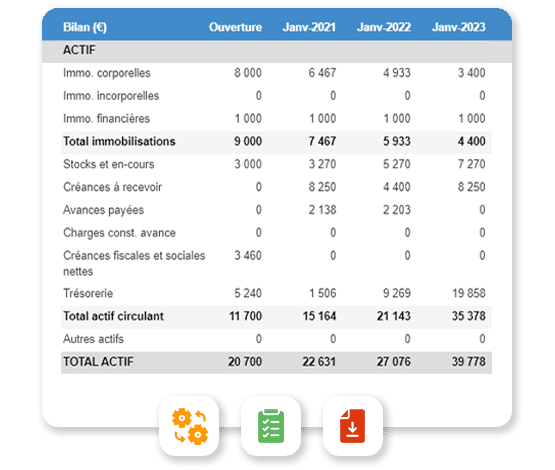

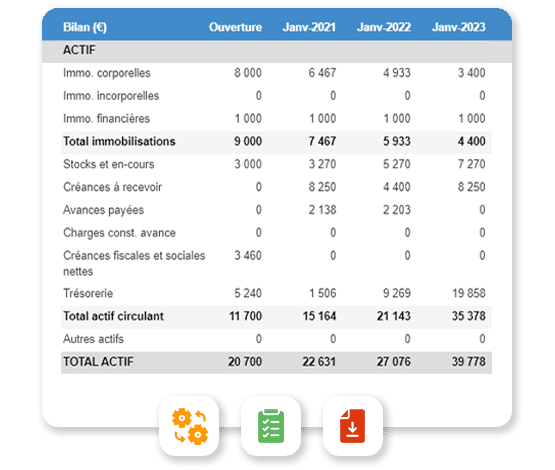

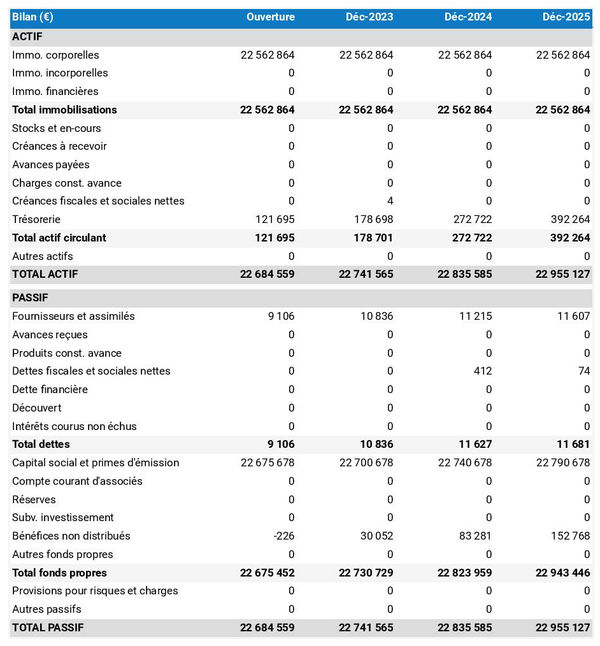

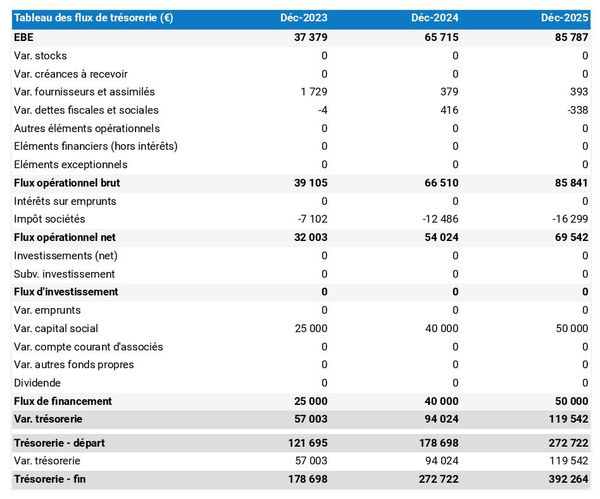

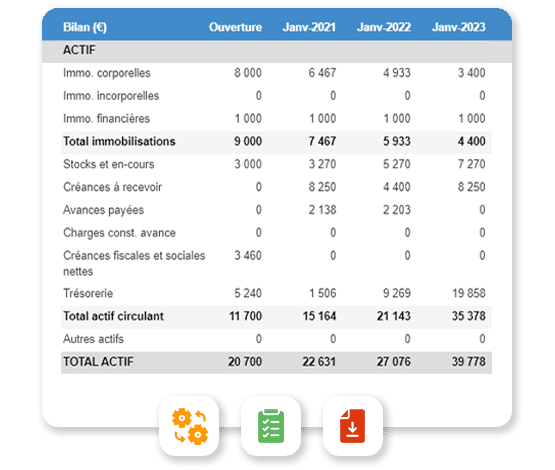

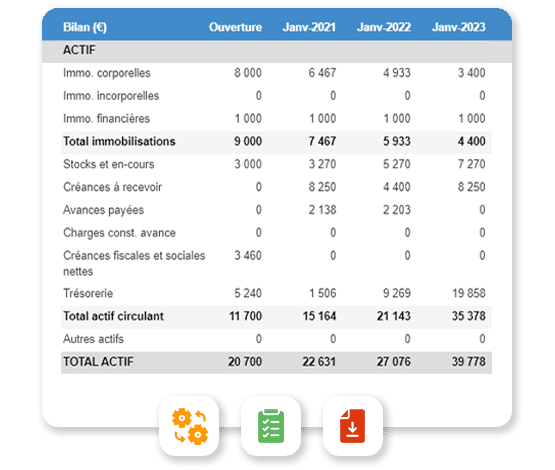

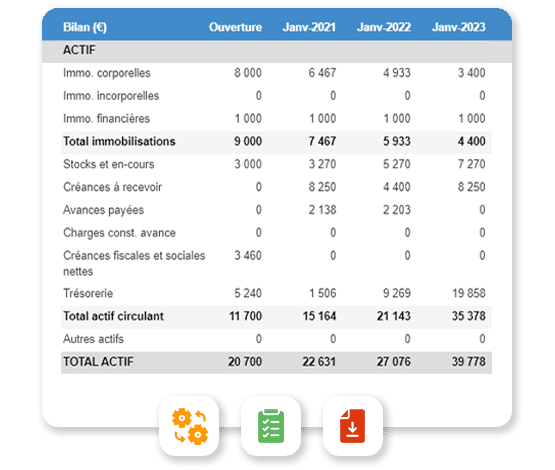

Une fois établi, le prévisionnel de votre entreprise de gestion en patrimoine sera présenté à l'aide des tableaux financiers ci-dessous.

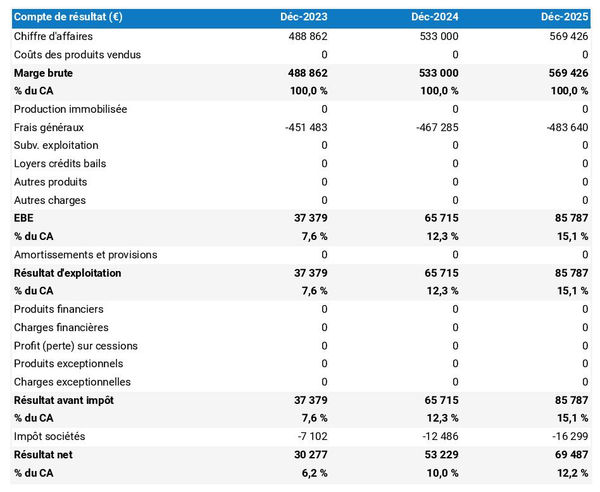

Le compte de résultat prévisionnel de votre entreprise de gestion en patrimoine

Le compte de résultat prévisionnel vous permettra de visualiser le potentiel de croissance et de rentabilité de votre entreprise de gestion en patrimoine au cours des trois à cinq prochaines années.

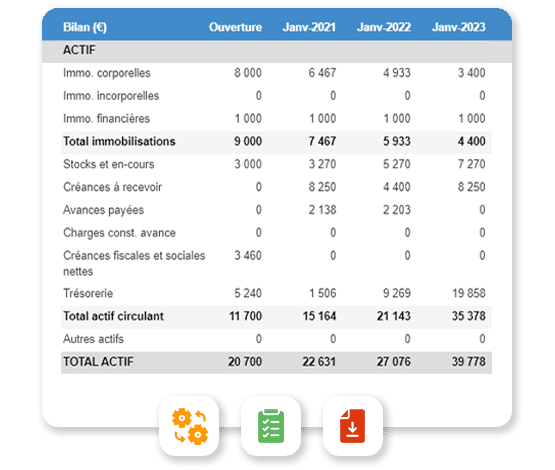

Le bilan comptable prévisionnel

Le bilan comptable prévisionnel donne un aperçu de la structure financière de votre entreprise de gestion en patrimoine à la fin de chaque exercice financier.

La prévision des flux de trésorerie

Le prévisionnel de trésorerie de votre entreprise de gestion en patrimoine permet de visualiser la trésorerie que l'entreprise prévoit de générer ou consommer au cours des trois à cinq prochaines années.

Quel outil utiliser pour créer les prévisions de votre entreprise de gestion en patrimoine ?

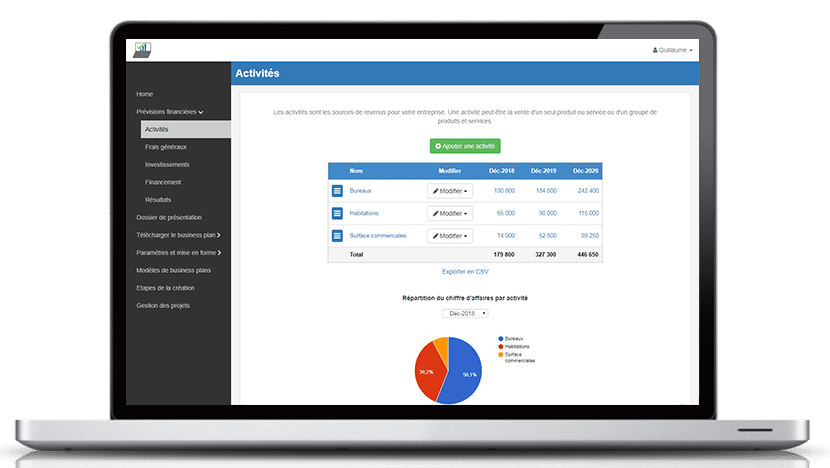

La solution la plus simple et la plus sûre pour créer les prévisions de votre entreprise de gestion en patrimoine consiste à utiliser un logiciel professionnel de prévisionnel financier en ligne, comme celui que nous proposons chez The Business Plan Shop.

L'utilisation d'un logiciel spécialisé présente plusieurs avantages :

- Vous pouvez facilement créer vos prévisions financières en laissant le logiciel se charger des calculs pour vous, et ce, sans erreurs

- Vous avez accès à des modèles de prévisionnels financiers complets

- Vous obtenez un prévisionnel financier prêt à être envoyé à votre banque ou à vos investisseurs

- Le logiciel vous aide à identifier et corriger les incohérences éventuelles dans vos chiffres

- Vous pouvez créer des scénarios pour tester vos principales hypothèses, et ainsi vous assurer que votre projet de création d'entreprise de gestion en patrimoine tient bien la route

- Après le début de l'activité, vous pourrez aisément suivre votre performance financière réelle par rapport à vos prévisions financières et réajuster vos prévisions au cours de l'année afin de maintenir de la visibilité sur les flux de trésorerie futurs

- Une équipe d'assistance est à votre disposition pour vous aider lorsque vous êtes bloqué

Si ce type de solution vous intéresse, sachez que vous pouvez essayer gratuitement notre logiciel de prévisionnel en vous inscrivant ici.

Trouver un nom pour votre entreprise de gestion en patrimoine

L’étape suivante pour monter une entreprise de gestion en patrimoine consiste à trouver un nom pour votre entreprise.

Cette étape est un peu délicate, car il est fort probable que vous souhaitiez utiliser le nom de votre entreprise comme nom commercial et avoir un nom de domaine et une marque déposée qui correspondent aussi au nom de l’entreprise :

- Exemple SAS (nom légal)

- Exemple (nom commercial)

- Exemple ® (nom de marque déposée)

- exemple.fr (nom de domaine)

Si tel est votre cas, vous allez devoir enregistrer votre nom à trois endroits différents de façon quasi-simultanée.

Avec comme difficulté additionnelle que les délais ne sont pas les mêmes :

- Réserver un nom de domaine est instantané

- Déposer une marque prend minimum trois mois (si personne ne s’oppose à votre demande)

- Le délai pour immatriculer une entreprise dépend du pays, mais c’est généralement assez rapide

Comment faire ?

Pour faire simple, vous avez deux options :

- Tout enregistrer en même temps et espérer que cela passe

- Réserver les noms de domaines et déposer la marque, puis attendre d’avoir confirmation du succès de l’enregistrement de la marque avant d’immatriculer l’entreprise

Notre point de vue chez The Business Plan Shop est que les noms de domaines et la marque déposée doivent prendre la priorité sur le nom de l’entreprise, car vous pouvez toujours utiliser un nom commercial différent du nom légal de votre entreprise.

Dans tous les cas, nous vous recommandons d’avoir cette discussion avec votre avocat (voir ci-dessous) avant d’entamer les démarches.

Afin d’éviter que ce guide soit trop long, nous n’entrerons pas ici dans les détails concernant le choix du nom en lui-même. Essayez cependant de choisir un nom court et distinctif pour votre entreprise de gestion en patrimoine.

En termes de processus. La première étape sera de vérifier que le nom que vous souhaitez prendre n’est pas déjà utilisé :

- Sur le registre des entreprises de votre pays

- Sur le registre des marques où vous souhaitez obtenir une protection

- Sur votre moteur de recherche préféré

- Sur une société de réservation de noms de domaine comme GoDaddy

Si le nom souhaité est disponible, vous pouvez procéder aux enregistrements.

Votre idée de création d'entreprise sera-t-elle rentable ?

The Business Plan Shop vous permet de créer facilement un prévisionnel financier pour évaluer le potentiel de rentabilité et le besoin de financement initial de votre idée de création d'entreprise.

Imaginer l’identité visuelle de votre entreprise de gestion en patrimoine

Étape suivante pour créer une entreprise de gestion en patrimoine : définir l’identité visuelle de l'entreprise.

Votre identité visuelle définit la façon dont les valeurs de votre entreprise vont être communiquées de façon visuelle. Elle vous rend unique et permet de vous différencier visuellement de vos concurrents et d'être reconnu de votre clientèle.

Définir votre identité visuelle peut facilement être fait par vous et vos associés à l'aide des nombreux outils gratuits permettant de générer des palettes de couleurs, logos et autres éléments graphiques. Néanmoins, cette tâche est souvent confiée à un designer ou à une agence de communication pour obtenir un résultat professionnel.

L'identité visuelle de votre entreprise de gestion en patrimoine comprendra notamment les éléments suivants :

Logo

Le logo est un élément central de l'identité visuelle de votre entreprise de gestion en patrimoine. Il permet à lui seul d'identifier et de reconnaître l’entreprise en un seul coup d'œil.

Il sera en conséquence utilisé absolument partout, aussi bien sur vos supports de communication (site internet, emails, réseaux sociaux, cartes de visite, affiches ou flyers, etc.) que sur vos documents officiels (factures, contrats, etc.).

Le design du logo doit être emblématique, mais il est aussi important qu'il puisse être visible sur tout type de support. Pour cela, il devra se décliner facilement en plusieurs couleurs de manière à ressortir aussi bien sur un fond clair que sur un fond sombre.

Charte graphique de l'entreprise

La charte graphique de votre entreprise de gestion en patrimoine agit en tant que garde-fou pour s'assurer que votre image est cohérente quel que soit le support utilisé.

Elle définit de façon précise la typographie et les couleurs à utiliser pour représenter votre entreprise.

La typographie correspond aux polices de caractères utilisées (famille et taille). Par exemple Arial en taille 26 pour vos titres et Tahoma en taille 15 pour vos textes.

Les couleurs se limitent généralement à cinq de façon à garantir une harmonie :

- Une couleur principale,

- Une couleur secondaire (l’accent),

- Une couleur de fond sombre (un bleu ou un noir),

- Une couleur de fond grise (pour varier du blanc),

- Éventuellement une autre couleur secondaire.

Cartes de visite

Rare support papier qui résiste encore et toujours à la digitalisation, la carte de visite reste un incontournable pour communiquer les coordonnées de votre entreprise de gestion en patrimoine à vos clients, fournisseurs et autres partenaires.

Vos cartes de visite suivront bien sûr la charte graphique que vous avez établi et reprendront votre logo.

Thème du site Internet

Tout comme vos cartes de visite, le thème du site internet de votre entreprise de gestion en patrimoine contiendra lui aussi votre logo et suivra de même la charte graphique que nous avons évoquée ci-dessus.

Le thème définira de plus l'apparence et l’aspect précis de chacun des éléments graphiques utilisés sur votre site :

- Bannières,

- Boutons,

- Formulaires,

- Menus,

- Etc.

Les démarches juridiques et réglementaires pour ouvrir une entreprise de gestion en patrimoine

L’étape suivante pour ouvrir une entreprise de gestion en patrimoine consiste à effectuer les démarches juridiques et réglementaires.

Nous vous recommandons de vous faire accompagner par un cabinet d’avocat pour l’ensemble des démarches évoquées ci-dessous.

Enregistrer une marque et protéger la propriété intellectuelle de votre entreprise de gestion en patrimoine

La première étape sera de vous occuper de protéger la propriété intellectuelle de votre entreprise.

Vous pouvez déposer une marque comme nous l’avons déjà évoqué plus haut dans ce guide. Votre avocat sera à même de vous aider à effectuer les démarches de recherche d’antériorité et de constitution du dossier, à sélectionner les classes (activités économiques) et les juridictions sur lesquelles déposer votre marque.

Votre avocat pourra aussi vous conseiller sur les autres démarches que vous pouvez envisager pour protéger le reste de la propriété intellectuelle de votre entreprise.

Préparer les documents contractuels de votre entreprise de gestion en patrimoine

Pour fonctionner au quotidien, votre entreprise de gestion en patrimoine devra s’appuyer sur un ensemble de documents contractuels.

Là-encore, il est très fortement recommandé de faire rédiger ces documents par votre avocat.

Vos besoins exacts dépendront du pays dans lequel vous lancez votre entreprise de gestion en patrimoine et de la taille envisagée pour l’entreprise.

Cependant, vous pouvez envisager les documents suivants :

- Contrats de travail,

- Conditions générales de vente,

- Conditions générales d'utilisation de votre site internet,

- Politique de confidentialité de votre site internet,

- Politique en matière de cookies de votre site internet,

- Factures,

- Etc.

Demander les licences et permis, s'inscrire aux divers impôts et taxes

Là-encore, la liste des licences et permis nécessaires à l’exercice de votre activité dépendra du pays dans lequel vous créez votre entreprise de gestion en patrimoine, mais votre avocat sera à même de vous conseiller sur la réglementation applicable à votre activité.

De même, votre expert-comptable sera à même de vous conseiller et de vous aider à faire les démarches nécessaires pour vous mettre en conformité avec l’administration fiscale.

Votre idée de création d'entreprise sera-t-elle rentable ?

The Business Plan Shop vous permet de créer facilement un prévisionnel financier pour évaluer le potentiel de rentabilité et le besoin de financement initial de votre idée de création d'entreprise.

Créer le business plan d’une entreprise de gestion en patrimoine

Étape suivante pour ouvrir une entreprise de gestion en patrimoine : mettre sur pied votre business plan.

Qu'est-ce qu'un business plan ?

De façon simplifiée, le business plan (appelé plan d'affaires en français) est un document composé de deux grandes parties :

- Une partie chiffrée, le prévisionnel financier que nous avons évoqué plus haut dans ce guide, qui met en avant le montant du financement initial nécessaire pour lancer l'entreprise et le potentiel de rentabilité de cette dernière sur les 3 à 5 ans à venir,

- Une partie argumentée, qui présente en détail le projet de création d'entreprise de gestion en patrimoine et apporte le contexte nécessaire pour permettre au lecteur du plan d'affaires de juger de la pertinence et de la cohérence des chiffres.

Le business plan est clé à la fois pour valider la cohérence globale de votre projet de création d'entreprise et de son potentiel financier.

Votre plan d'affaires vous sera également indispensable lors de la recherche de financement puisque ce document vous sera demandé par vos partenaires financiers en vue de décider ou non de financer votre projet d'ouvrir une entreprise de gestion en patrimoine. Il vaut mieux donc réaliser un business plan solide et convaincant.

Comment rédiger le business plan de votre entreprise de gestion en patrimoine ?

Si vous souhaitez rédiger efficacement et rapidement un business plan convaincant, une bonne solution consiste à utiliser un logiciel de business plan en ligne pour création d'entreprise comme celui que nous éditons chez The Business Plan Shop.

Utiliser The Business Plan Shop pour réaliser un business plan d'entreprise de gestion en patrimoine présente plusieurs avantages :

- Vous pouvez facilement créer vos prévisions financières en laissant le logiciel s'occuper des calculs financiers pour vous, sans erreurs

- Le logiciel vous alerte lorsqu'il détecte des incohérences dans vos prévisions financières

- Vous êtes guidé tout au long du processus de rédaction par des instructions détaillées et des exemples pour chaque partie du plan

- Vous pouvez accéder à une bibliothèque de plusieurs dizaines d'exemples et de modèles de business plans complets pour vous inspirer

- Vous obtenez un business plan professionnel, mis en forme et prêt à être envoyé à votre banque ou à vos investisseurs

- Vous pouvez créer des scénarios pour tester les principales hypothèses de vos prévisions

- Vous pouvez importer vos données comptables pour comparer les performances financières réelles de votre entreprise à vos prévisions financières après le lancement

- Vous pouvez facilement mettre à jour vos prévisions au fur et à mesure que le temps passe, afin de maintenir de la visibilité sur votre trésorerie prévisionnelle

- Si vous avez besoin d'aide ou que vous êtes bloqué, l'équipe support se tient prête à vous aider

Intéressé ? Sachez que vous pouvez essayer gratuitement notre logiciel en cliquant ici.

Votre idée de création d'entreprise sera-t-elle rentable ?

The Business Plan Shop vous permet de créer facilement un prévisionnel financier pour évaluer le potentiel de rentabilité et le besoin de financement initial de votre idée de création d'entreprise.

Comment réunir le financement nécessaire pour ouvrir une entreprise de gestion en patrimoine ?

Une fois que vous aurez finalisé votre business plan, vous pourrez vous lancer dans la recherche du financement nécessaire pour créer votre entreprise de gestion en patrimoine.

La somme à réunir variera en fonction des spécificités de votre projet, en particulier du lieu d'implantation et de la taille souhaitée.

Les entreprises ont deux moyens de se financer que nous allons maintenant voir en un peu plus de détail : les fonds propres et la dette.

Fonds propres

À haut niveau, les fonds propres de votre entreprise de gestion en patrimoine seront constitués de l'argent que les fondateurs et les investisseurs éventuels contribueront au lancement de l'entreprise.

Les fonds propres sont indispensables, ils permettent de doter l'entreprise d'un financement de long terme (souvent permanent) et de démontrer la conviction des porteurs de projet vis-à-vis des chances de réussite de l'entreprise puisque les sommes investies seraient perdues en cas de faillite.

Les apporteurs de fonds propres peuvent générer un retour sur leur investissement en touchant des dividendes (qui ne peuvent être versés que si l'entreprise est rentable) ou en faisant des plus-values lors de la revente de leurs actions (si l'entreprise est suffisamment attractive pour séduire un acheteur).

Comme vous le voyez, la position des apporteurs de fonds propres est extrêmement risquée puisque l'intégralité des sommes investies peut être perdue en cas de faillite et que l'entreprise doit être rentable ou revendable avant qu'ils puissent espérer réaliser un rendement sur leur investissement.

En contrepartie, le rendement que les apporteurs de fonds propres peuvent espérer générer en investissant dans une entreprise de gestion en patrimoine peut être très important si l'entreprise rencontre le succès.

C'est pourquoi les investisseurs en fonds propres cherchent des idées de création d'entreprise à très fort potentiel de croissance ou de rentabilité afin de compenser leur risque par un potentiel de retour sur investissement élevé.

Du point de vue de l'entreprise, et de ses parties prenantes (clients, fournisseurs, personnel, etc.), les fonds propres réduisent le risque du projet.

D'un point de vue technique, les fonds propres se composent des éléments suivants :

- Le capital social et les primes d'émission : qui représentent les sommes investies par les associés dans les sociétés de capitaux. Ce capital est dit permanent, car il est non-remboursable. En échange de leur investissement, les associés reçoivent des parts sociales (actions) qui leur donnent un droit d'information, un pouvoir de décision (vote en assemblée générale), et la possibilité de toucher une partie des dividendes éventuellement versés par l'entreprise.

- Les comptes courants d'associés : qui représentent l'argent avancé à l'entreprise par ses associés (ou l'entrepreneur dans une entreprise individuelle). Ce capital est remboursable à tout moment, sauf lorsqu'il est bloqué (ce qui se fait parfois à la demande des banques).

- Les bénéfices non-distribués et les réserves : qui représentent le cumul des bénéfices ou pertes réalisés par l'entreprise depuis sa création, moins les sommes déjà versées sous forme de dividende. Les bénéfices peuvent éventuellement être mis en réserves pour augmenter le capital de façon permanente.

- Les subventions d'investissement : qui représentent les sommes non-remboursables éventuellement reçues par l'entreprise pour l'aider à investir dans des actifs de long terme.

- Les autres fonds propres : qui sont plus rares pour des petites structures et contiennent les capitaux permanents qui ne vont pas dans les autres catégories de fonds propres. Notamment les émissions de titres participatifs, les écarts d'équivalence ou de réévaluation, et les provisions réglementées.

Les principales sources de fonds propres sont les suivantes :

- Apport personnel provenant de l'épargne des créateurs

- Investisseurs privés : business angels, amis et famille

- Crowdfunding : campagnes de financement participatives permettant de chercher des investisseurs ou de récolter des dons (généralement avec contrepartie)

- Aides à la création d'entreprise, par exemple des prêts d'honneur versés aux associés pour les aider à constituer leur capital de départ

La dette

L'autre moyen pour financer votre entreprise de gestion en patrimoine est d'emprunter. D'un point de vue financier, le profil de risque contre rendement de la dette est l'inverse de celui des fonds propres : le retour sur investissement des prêteurs est garanti, mais limité.

Lorsqu'elle emprunte, votre entreprise s'engage de façon contractuelle à rémunérer les prêteurs en versant des intérêts et à rembourser le capital emprunté suivant un échéancier convenu à l'avance.

Comme vous le voyez, la rémunération des prêteurs est indépendante du fait que l'entreprise soit ou non rentable. De fait, le seul risque pris par les prêteurs est le risque que l'entreprise fasse banqueroute.

Afin d'éviter ce risque, les prêteurs sont très prudents et n'acceptent de financer que lorsqu'ils sont convaincus que l'entreprise emprunteuse sera en mesure de les rembourser sans problème.

Du point de vue de l'entreprise et de ses parties prenantes (effectifs, clients, fournisseurs, etc.), la dette augmente le risque du projet puisque l'entreprise s'est engagée à rembourser le capital, qu'elle soit ou non rentable. Il y a donc une certaine méfiance envers les entreprises top endettées.

Les entreprises empruntent de deux façons :

- Contre des actifs : c'est la façon la plus facile d'emprunter. La banque finance un pourcentage du prix d'un actif (un véhicule ou un bâtiment, par exemple) et prend l'actif en garantie. Si l'entreprise ne peut pas rembourser, la banque saisit l'actif et le revend pour limiter ses pertes.

- Sur leurs flux de trésorerie futurs : la banque évalue le prévisionnel de l'entreprise afin d'estimer sa capacité d'emprunt et évalue les conditions (montant, taux d'intérêt, durée, etc.) auxquelles elle est disposée à prêter compte tenu du risque de crédit posé par l'entreprise.

Lorsqu'on crée une entreprise de gestion en patrimoine, la première option est souvent la seule disponible, car les prêteurs sont souvent réticents à prêter sur la base des flux de trésorerie futurs d'une structure qui n'a pas encore d'historique.

Le type d'actifs finançables avec la première méthode est également limité. Les prêteurs voudront être certains de pouvoir céder les actifs saisis en cas de problème, il faut donc qu'il s'agisse d'actifs qui ont un marché d'occasion établi.

Après, les conditions dépendent aussi du prêteur : certaines banques sont prêtes à financer des projets plus risqués, et toutes n'ont pas la même vision du risque de crédit de votre entreprise. Cela dépend aussi des garanties éventuelles que vous pouvez apporter pour réduire le risque et de votre relation avec la banque.

Au niveau des sources d'emprunts possibles, les sources principales sont ici les banques et les établissements de crédit.

Dans certains pays, il est aussi possible d'emprunter auprès d'investisseurs privés (de façon directe ou via des plateformes de crowdfunding) ou d'autres entreprises, mais pas partout (en France par exemple, les banques ont le monopole des prêts aux entreprises, même si la réglementation s'est assoupli un peu avec la loi Macron notamment).

À retenir

Différentes options sont à votre disposition pour réunir le financement initial nécessaire pour lancer votre entreprise de gestion en patrimoine.

Il y a deux types de financements possibles pour les entreprises. Pour la création d'une entreprise de gestion en patrimoine, un investissement en fonds propres sera nécessaire et pourra éventuellement être complété par financement bancaire.

Pour en savoir plus sur ces moyens à votre disposition, consultez notre guide du financement de la création d’entreprise.

Ouvrir votre entreprise de gestion en patrimoine et suivre l'avancée

Vous êtes arrivé au bout des démarches et êtes enfin prêt(e) à lancer votre entreprise de gestion en patrimoine ?

Félicitations et bienvenue dans le monde fantastique de l'entrepreneuriat ! Célébrez le travail accompli jusqu'à présent, et remettez-vous vite au travail, car c'est ici que les choses sérieuses commencent.

Votre première priorité sera de tout faire pour sécuriser et pérenniser votre activité (et ainsi éviter de faire partie des 50% des créations d’entreprises qui échouent dans les cinq ans après le lancement).

Votre business plan sera ici votre meilleur allié, afin de vous assurer que vous êtes sur la bonne voie pour atteindre vos objectifs, ou de rectifier le tir si besoin.

La clé en matière de pilotage financier consiste à comparer régulièrement votre réel comptable au prévisionnel de votre entreprise de gestion en patrimoine pour pouvoir :

- Quantifier les écarts entre ce que vous aviez prévu et ce que vous avez réalisé

- Ajuster vos prévisions financières au fur et à mesure que l’année progresse afin de maintenir de la visibilité sur votre future trésorerie

Personne ne peut prédire le futur avec certitude, mais en suivant de près les écarts entre réel et prévisionnel, en ajustant régulièrement vos prévisions et en simulant plusieurs scénarios, vous pouvez vous préparer au pire tout en espérant le meilleur.

C'est le seul moyen de garder un œil sur votre trésorerie et de piloter activement le développement de votre entreprise de gestion en patrimoine, et finalement de réduire le risque pour votre entreprise.

Il n’y a rien de pire que d’attendre la clôture des comptes de l'entreprise, qui peut intervenir jusqu’à cinq mois après la fin de votre exercice financier, pour vous rendre compte que vous étiez très en dessous de vos prévisions sur l’année passée et que votre entreprise de gestion en patrimoine a un besoin urgent de trésorerie pour continuer à fonctionner sur les prochains mois.

C’est pour cela qu'il est fortement recommandé d'utiliser une solution de pilotage de la performance financière qui intègre prévisionnel, analyse de scénarios et suivi du réel comme nous le proposons chez The Business Plan Shop avec nos tableaux de pilotage financier.

Votre idée de création d'entreprise sera-t-elle rentable ?

The Business Plan Shop vous permet de créer facilement un prévisionnel financier pour évaluer le potentiel de rentabilité et le besoin de financement initial de votre idée de création d'entreprise.

À retenir

- Ouvrir une entreprise de gestion en patrimoine nécessite de franchir chacune des 15 étapes que nous vous avons présenté dans ce guide.

- La prévision financière est l'outil qui vous permettra de vérifier que votre projet peut être rentable et d'estimer l'investissement et le besoin de financement initial.

- Le plan d'affaires (ou business plan en anglais) est le document qui vous sera demandé par vos partenaires financiers lors de votre recherche de financement.

- Après le début de l'activité, il sera essentiel de maintenir vos prévisions financières à jour en vue de garder de la visibilité sur les flux de trésorerie futurs de votre entreprise de gestion en patrimoine.

- Utiliser une plateforme de planification et d'analyse financière qui intègre prévisions financières, plan d'affaires et suivi du réel comptable contre prévisionnel, comme The Business Plan Shop, permet de faciliter ces démarches et de réduire les risques liés à la création.

Nous espérons que ce guide pratique vous a permis de mieux comprendre comment ouvrir une entreprise de gestion en patrimoine. N'hésitez pas à contacter notre équipe, si vous avez la moindre question ou si vous souhaitez nous faire part de votre expérience de créateur d'entreprise.

À voir aussi sur The Business Plan Shop

- Erreurs à ne pas faire lorsqu’on fait une étude de marché pour une création d’entreprise

- Concours National de la Création d’Entreprise

- Comment choisir où installer son entreprise ?

- Rejoindre une franchise

- Comment trouver une idée de création d’entreprise ?

Vous connaissez une personne qui réfléchit à ouvrir une entreprise de gestion en patrimoine ? Partagez notre guide avec elle !