Comment modifier les paramètres de mes prévisions financières ?

Cet article explique comment modifier les paramètres de vos prévisions financières dans le logiciel de prévisions financières de The Business Plan Shop.

Comment fonctionne le module de gestion des paramètres ?

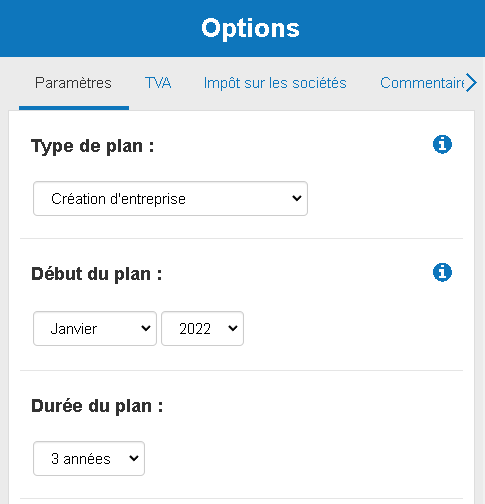

Onglet paramètres

L'onglet "paramètres" vous permet de modifier des informations clés sur vos prévisions financières.

Vous pouvez modifier : le type de plan, la date de début du plan, la durée du plan, le symbole monétaire utilisé, l'unité utilisée pour les états de sortie, le format des états de sortie et la fréquence de paiement des charges sociales.

Onglet TVA

Cet onglet vous permet de personnaliser les taux de TVA et les règles d'exigibilité par défaut.

Cet onglet n'est pertinent que si votre entreprise est enregistrée à la TVA.

Onglet impôt sur les sociétés

Cet onglet vous permet de choisir le modèle d'impôt sur les sociétés que votre entreprise suit.

Les quatre options sont : France, Royaume-Uni, standard ou personnalisé.

Onglet commentaires et notes

L'onglet "commentaires et notes" vous permet de noter vos hypothèses, notes ou commentaires.

Les notes sont privées et ne sont visibles que par vous, tandis que les commentaires peuvent être vus par les autres utilisateurs que vous avez invités à collaborer avec vous sur votre plan.

Questions fréquentes (FAQ)

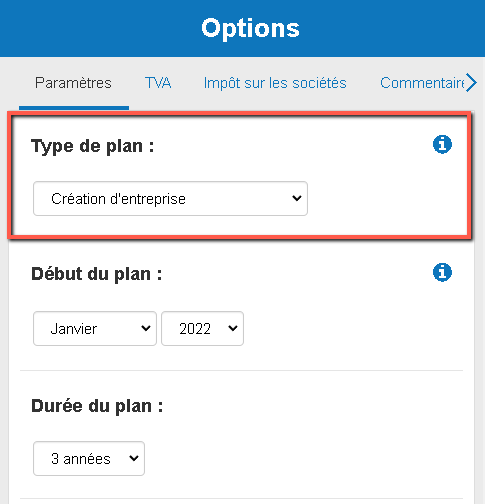

- Tout d'abord, cliquez sur l'onglet "Paramètres" en haut de la page

- Ensuite, vous verrez un menu déroulant avec l'intitulé "Type de plan"

![changer mon type de plan dans le logiciel de prévision financière du business plan shop]()

Notes :

Cette option doit être utilisée si vous souhaitez modifier le type de plan d'affaires que vous souhaitez créer. Vous pouvez créer un plan de création d'entreprise ou un plan pour une entreprise déjà en activité (reprise ou développement d'entreprise).

La différence principale entre les deux types de plan d'affaires est le bilan d'ouverture :

- Avec un plan de création d'entreprise : les immobilisations, les stocks, les prêts, les frais de démarrage et les apports en capital au début du plan sont utilisés pour établir le tableau d'emplois-ressources et calculer la trésorerie de départ de l'entreprise

- Avec un plan d'affaires de reprise ou développement d'entreprise : vous pouvez saisir le bilan d'ouverture y compris la trésorerie de départ et les bénéfices non distribués servent de valeur pour équilibrer le bilan

Il est recommandé de se déconnecter et de se reconnecter après avoir modifié le type de plan afin de déclencher un rafraîchissement complet de l'application.

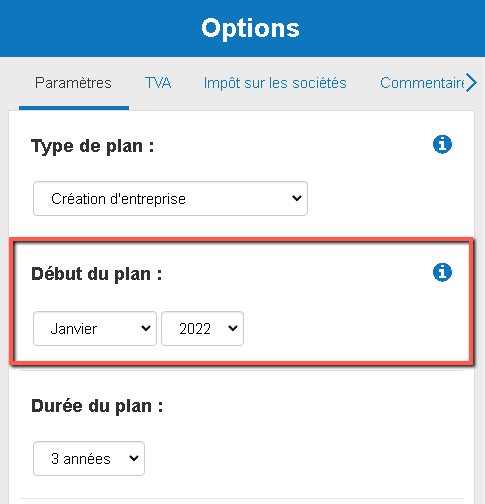

- Tout d'abord, cliquez sur l'onglet "Paramètres" en haut de cette page

- Ensuite, vous verrez un menu déroulant avec le titre "Début du plan"

![modification de la date de début du plan d'affaires]()

Notes :

Cette option doit être utilisée si vous souhaitez modifier la date de début de votre plan d'affaires.

Notez que la modification de la date de début de votre plan d'affaires peut entraîner le déplacement de certaines des dates fixées pour vos investissements, augmentations de capital et prêts. Veuillez vérifier ces valeurs après avoir modifié la date de début.

Il est recommandé de se déconnecter et de se reconnecter après avoir modifié la date de début du plan afin de déclencher un rafraîchissement complet de l'application.

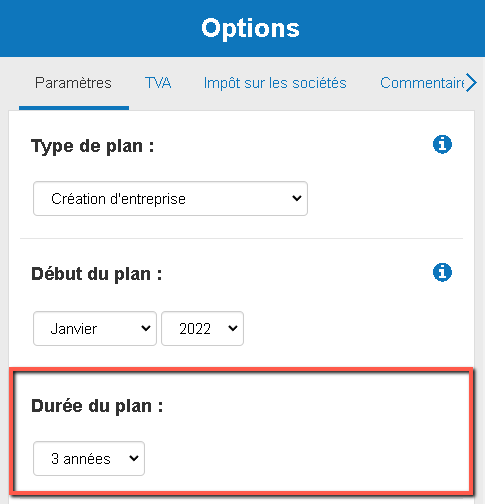

- Tout d'abord, cliquez sur l'onglet "Paramètres" en haut de cette page.

- Ensuite, vous verrez un menu déroulant avec l'intitulé "Durée du plan"

![changer la durée de mon plan d'affaires de trois à cinq ans]()

- Vous pouvez choisir d'établir un plan d'affaires sur trois ou cinq ans

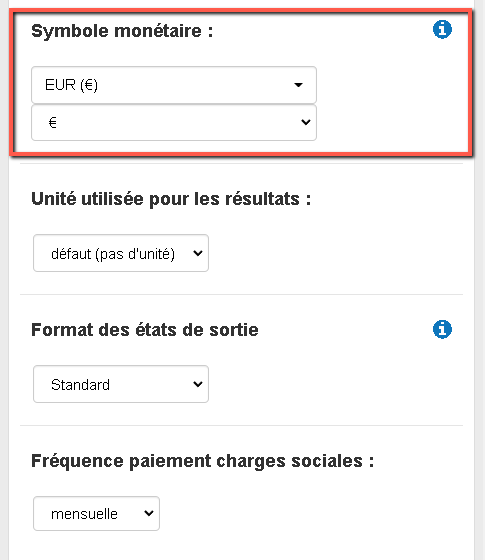

- Tout d'abord, cliquez sur l'onglet "Paramètres" en haut de cette page

- Ensuite, vous verrez un menu déroulant avec le titre "Symbole monétaire"

![changer la devise utilisée dans le logiciel de prévisions financières de The Business Plan Shop]()

Notes

Vous pouvez modifier la devise utilisée par votre plan d'affaires et le symbole correspondant que vous souhaitez afficher dans le logiciel (par exemple EUR ou €).

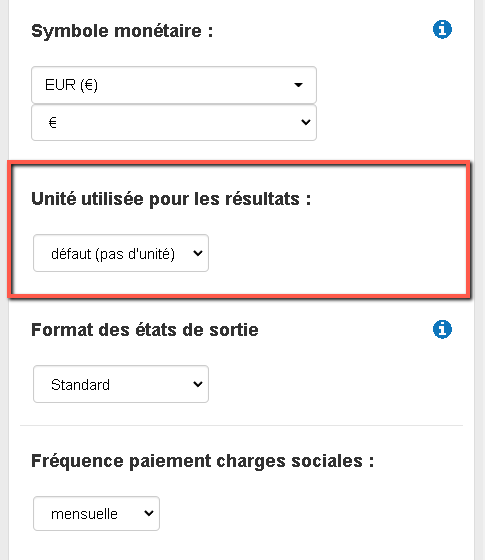

- Tout d'abord, cliquez sur l'onglet "Paramètres" en haut de cette page

- Ensuite, vous verrez un menu déroulant avec le titre "Unité utilisée pour les résultats"

![changer l'unité utilisée pour les résultats]()

Notes

Il existe trois types d'unités qui peuvent être utilisées dans vos états financiers :

- Défaut (pas d'unité) : ceci affichera les chiffres dans leur intégralité (par exemple, 635 542 $)

- Milliers : ceci affichera les chiffres en milliers (par exemple, 635 542 $ sera affiché 635,5 k$)

- Millions : ceci affichera les chiffres en millions (par exemple, 635 542 $ sera affiché 0,6 m$)

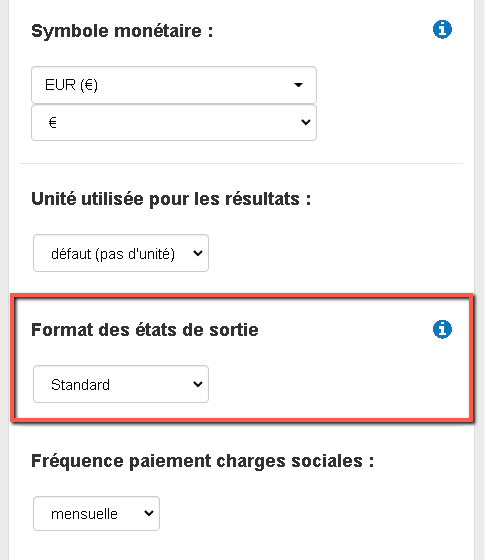

- Tout d'abord, cliquez sur l'onglet "Paramètres" en haut de cette page

- Ensuite, vous verrez un menu déroulant avec l'intitulé "Format des états de sortie"

![changer le format des états de sortie dans le logiciel]()

Notes

Actuellement, The Business Plan Shop prend en charge deux formats pour les états financiers :

- Le format standard : qui est le format recommandé par la plupart des entreprises

- Le format normes françaises qui suit le Plan Comptable Général français

Les principales différences entre les deux formats sont les suivantes :

- La présentation du compte de résultat au-dessus du résultat d'exploitation

- L'ordre dans lequel les éléments apparaissent dans le bilan

- Le plan comptable généré lorsque vous ajoutez le format CSV comme source de données financières pour votre entreprise

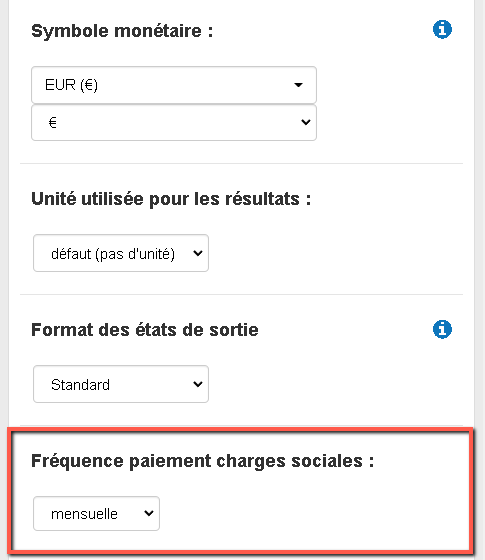

- Tout d'abord, cliquez sur l'onglet "Paramètres" en haut de cette page

- Ensuite, vous verrez un menu déroulant avec le titre "Fréquence paiement charges sociales"

![modifier la fréquence de paiement des cotisations sociales de mes employés dans le logiciel]()

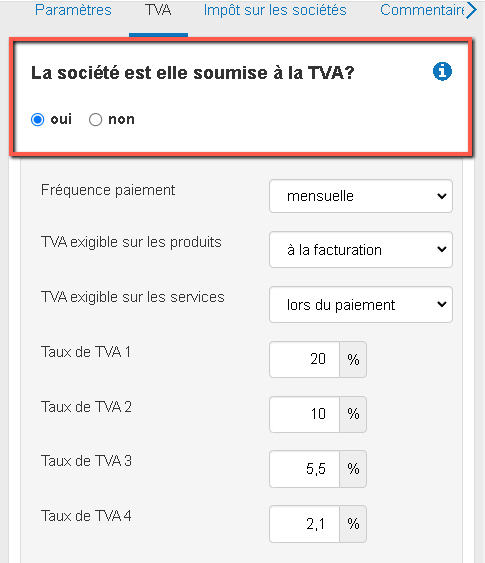

- Tout d'abord, cliquez sur l'onglet TVA en haut de cette page

- Ensuite, vous verrez une rubrique intitulée "La société est-elle soumise à la TVA ?"

![comptabilisation de la TVA dans le logiciel]()

Notes

A quoi sert la TVA ?

La taxe sur la valeur ajoutée (TVA) est un impôt sur la consommation dont la collecte incombe aux entreprises.

Les entreprises facturent la TVA à leurs clients et la reversent ensuite périodiquement au gouvernement.

Lorsque le client n'est pas un consommateur, ce dernier peut, s'il est lui-même assujetti à la TVA, déduire la TVA qu'il a payé sur ses achats du montant de la TVA à verser à l'État.

Taux de TVA et éligibilité

La TVA s'applique à la plupart des produits et services. Toutefois, certaines catégories de biens et de services sont exonérées ou bénéficient d'un taux réduit.

Vous pouvez trouver plus d'informations à ce sujet sur le site des impôts français ou de la Commission Européenne, ou un site web équivalent si vous êtes basé dans un autre pays.

Comment fonctionne la TVA dans The Business Plan Shop ?

Dans The Business Plan Shop, le logiciel calcule le solde de la TVA pour chaque période en additionnant la TVA collectée sur les ventes et en soustrayant la TVA déductible sur les achats.

Par défaut, la TVA sur les services est prise en compte au moment du paiement tandis que la TVA sur les biens est prise en compte au moment de la facturation. Vous pouvez changer ces paramètres si besoin.

Le solde de la TVA est ensuite payé au gouvernement sur une base mensuelle ou trimestrielle.

Si vous êtes au Canada

La TVQ et TPS fonctionnent de façon similaire à la TVA, vous pouvez donc simplement modifier les taux applicables et utiliser la fonction de TVA comme s'il s'agissait de la TVQ ou de la TPS.

Dans The Business Plan Shop les exercices financiers sont obligatoirement d'une période de 12 mois.

Si vous commencez votre activité en cours d'année, le logiciel établira donc vos états financiers sur 12 mois à partir de la date de début d'activité (par exemple de septembre à août).

La bonne pratique en matière business plan est de toujours faire des prévisions financières sur 12 mois complets. Autrement les exercices financiers ne sont pas comparables entre eux et il n'est en conséquence pas possible d'effectuer l'analyse financière de l'entreprise.

Si vous souhaitez néanmoins utiliser la fin d'année calendaire comme date de fin d'exercice financier, vous pouvez le faire de la façon suivante :

- Choisissez janvier comme mois de début du plan

- Saisissez les données de la première année en mensuel, à partir du mois de début d'exercice

Notez que si vous choisissez cette approche : vous ne pourrez pas utiliser le tableau d'emplois-ressources.

L'impôt sur les sociétés est un impôt sur le résultat fiscal des sociétés. Le taux applicable et les modalités de calcul de l'assiette varie légèrement d'un pays à l'autre.

En France vous pouvez trouver plus d'informations dans cet article sur le site des impôts.

Si vous créez une entreprise individuelle ou micro-entreprise, l'impôt sur les sociétés ne s'applique pas à vous : vous serez soumis à l'impôt sur le revenu.

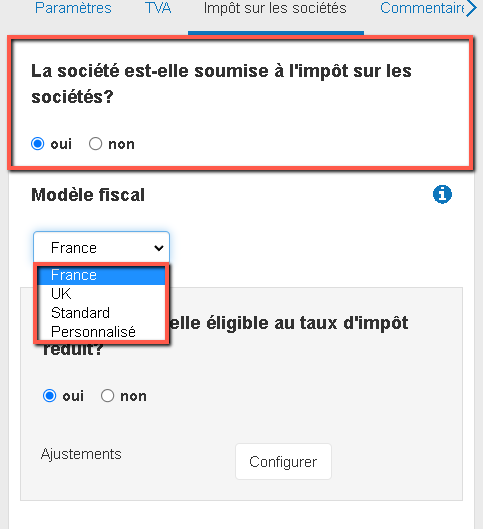

- Tout d'abord, cliquez sur l'onglet "Impôt sur les sociétés" en haut de cette page

- Ensuite, vous verrez une rubrique intitulée "La société est-elle soumise à l'impôt sur les sociétés ?"

![paramétrer mon modèle d'impôt sur les sociétés dans le logiciel]()

- Sélectionnez oui

Notes

Cet onglet vous permet de choisir le modèle d'impôt sur les sociétés que votre entreprise suit. Les quatre options sont : France, Royaume-Uni, standard ou personnalisé.

Le modèle français

Ce modèle permet de simuler la fiscalité française, il utilise les hypothèses suivantes :

- L'année fiscale correspond à l'année financière (12 mois à partir de la date de début du plan)

- 4 avances correspondant chacune à 25% du montant d'impôt de l'année précédente sont payées en mars, juin, septembre, et décembre. Pas d'avance pour les plans de type création d'entreprise lors de la première année, ni lorsque la base de calcul est inférieure à 3k€

- Le solde de l'impôt est payé 4 mois après la fin de l'année financière

- Le modèle prend en compte les plafonds de résultat avant impôt et de chiffre d'affaires pour déterminer le taux applicable

- Le modèle tient compte des reports de déficit (mais pas des règles concernant les déficits supérieurs à 1 million)

- L'impôt est calculé annuellement puis mensualisé afin de fournir une estimation dans le compte de résultat mensuel

Le modèle britannique

Ce modèle permet de simuler la fiscalité Britannique, il utilise les hypothèses suivantes :

- L'année fiscale court de mars à avril

- L'année financière est alignée sur la date de début du plan

- Lorsque le résultat imposable est inférieur à 1,5 m£ : l'impôt est payé en une seule fois 9 mois après la fin de l'année financière

- Lorsque le résultat imposable est supérieur à 1,5 m£ : 4 avances correspondant chacune à 25% du montant d'impôt de l'année en cours sont payées le 7ème et 10ème mois de l'année financière en cours, et le 1er et 4ème mois de l'exercice suivant. Le solde est réglé 9 mois après la fin de l'année financière

- Le modèle tient compte des reports de déficit

- L'impôt est calculé annuellement puis mensualisé afin de fournir une estimation dans le compte de résultat mensuel

- Si vous utilisez une année financière différente de l'année fiscale et que vous passez d'un plan sur 5 ans à un plan sur 3 ans : les données précédemment saisies en année 4 peuvent venir perturber le calcul, car elles ne sont pas automatiquement réinitialisées par le logiciel

Le modèle standard

Ce modèle permet de simuler la fiscalité à l'aide d'un taux d'impôt effectif, il utilise les hypothèses suivantes :

- L'année fiscale correspond à l'année financière (12 mois à partir de la date de début du plan)

- L'impôt est calculé mensuellement à l'aide du taux saisi, et le paiement est immédiat

- Le modèle tient compte des reports de déficit

Le modèle personnalisé

Ce modèle permet de créer une simulation avancée de la fiscalité en personnalisant les paramètres de calcul.

Les choses à noter à propos de ce modèle :

- Les dates de paiement sont relatives à l'année fiscale

- Si vous utilisez une année financière différente de l'année fiscale et que vous passez d'un plan sur 5 ans à un plan sur 3 ans : les données précédemment saisies en année 4 peuvent venir perturber le calcul, car elles ne sont pas automatiquement réinitialisées par le logiciel

Dans The Business Plan Shop les exercices financiers sont obligatoirement d'une période de 12 mois.

Si vous commencez votre activité en cours d'année, le logiciel établira donc vos états financiers sur 12 mois à partir de la date de début d'activité (par exemple de septembre à août).

La bonne pratique en matière business plan est de toujours faire des prévisions financières sur 12 mois complets. Autrement les exercices financiers ne sont pas comparables entre eux et il n'est donc pas possible d'effectuer l'analyse financière de l'entreprise.

Si vous souhaitez néanmoins utiliser la fin d'année calendaire comme date de fin d'excercice financier, vous pouvez le faire de la façon suivante :

- Choisissez janvier comme mois de début du plan

- Saisissez les données de la première année en mensuel, à partir du mois de début d'exercice

Notez que si vous choisissez cette approche : vous ne pourrez pas utiliser le tableau d'emplois-ressources.

Les autres impôts et taxes par exemple les impôts locaux, la contribution économique territoriale ou la taxe sur les véhicules de société, doivent être saisis dans le module de gestion des frais généraux.

Si vous utilisez le format français pour vos états de sortie, il faudra choisir "impôts et taxes" comme classification pour ces coûts dans les paramètres avancés.

Les types d'impôts et taxes auxquels votre entreprise est soumise dépend du type d'entreprise, de sa taille, et du pays dans lequel vous êtes implanté.

Pour obtenir une liste exhaustive nous vous conseillons de vous renseigner sur le site des impôts de votre pays. Pour la France vous pouvez utiliser ce lien.

Pour connaitre le taux de TVA applicable à vos produits ou services, il faut vous reporter au site des impôts de votre pays.

En France vous pouvez consulter cet article sur le site du Service Public.

Si vous vendez en ligne, il se peut que vous soyez également soumis à la TVA d'autres pays (par exemple en UE vous devez appliquer la TVA du pays du client dès que vous générez plus de 1 000€ de chiffre d'affaires tous pays confondus). Pour connaître la liste exhaustive des réglementations applicable vous pouvez consulter cet article.

La plupart des pays disposent d'un système de taux réduit d'impôt sur les sociétés applicable aux petites entreprises.

Les critères d'éligibilité dépendent généralement du niveau de chiffre d'affaires ou de résultat réalisé par l'entreprise, ainsi que de la composition de son capital.

Vous pouvez trouver plus d'information sur le fonctionnement de du taux d'impôt réduit sur le site des impôts de votre pays.

Nous pouvons facilement ajouter votre symbole monétaire s'il ne se trouve pas dans notre liste, pour cela il suffit de nous contacter au support.

Allez plus loin avec The Business Plan Shop

Cet article vous a-t-il été utile ?